فقط ۶۰ ثانیه! کارفرماها برای مرور رزومهی شما کمتر از یک دقیقه وقت صرف میکنند.

با داشتن تعداد زیادی رزومه که باید مرور شوند، کارفرماها به صورت طبیعی حجم کار خود را کم و رزومههای بد را از قایق نجات به بیرون پرت میکنند.

دلایلی که باعث میشوند رزومهی شما سریعا به گلدان “نه” پرتاب شود، عبارتند از:

اشتباهات تایپی، غلطهای املایی، فونتهای نامناسب و ظاهر نامرتب. رزومهای هم که مملو از متنهای طولانی باشد یا به دو صفحه و بیشتر برسد، مستقیما به سطل زباله پرتاب خواهد شد.

هر وقت در کلاس رزومهنویسیام تدریس میکنم، معمولا حرفهایام را با این سؤال آغاز میکنم: “هدف از رزومه نوشتن چیست؟” آیا آن چنانکه اغلب دانشجویان پاسخ میدهند، هدف، “گرفتن یک شغل است؟” من به آنها پاسخ میدهم: “خیر. اینطور نیست.” خیلی اتفاقی ممکن است یک نفر هدف از رزومه نوشتن را درست حدس بزند: دعوت به مصاحبه! من رزومه نوشتن را با نقش تبلیغات در بازاریابی مقایسه میکنم: رزومه نوشتن تبلیغات شما است در مورد خودتان و شما باید از آن تکه کاغذ ۲۱ در ۲۹-۷ سانتیمتر استفادهی بهینه را بکنید. خودتان را به کارفرما با متقاعد کردن او در مورد اینکه شما بهترین کاندیدا برای دعوت به مصاحبه هستید، بفروشید.

خوب، چه کار میتوانید انجام دهید تا رزومهی شما توسط کارفرما خوانده شود؟ از “۱۳ قانون طلایی” من که در ادامه آنها را خواهید خواند پیروی کنید تا رزومهای بنویسید که نه تنها توجه کارفرما را به شما جلب کند؛ بلکه تحسین او را هم برانگیزد. خیلی زود تلفنتان زنگ خواهد خورد و از آن سوی خط، صدای کارفرمایی را خواهید شنید که شما را به مصاحبه دعوت میکند …

آمادهاید؟ ۱۳ قانون طلایی رزومهنویسی برای فارغ التحصیلان جوان:

۱- طول رزومه:

فقط یک صفحه. استثنایی وجود ندارد.

۲- قالببندی:

رزومهی شما باید در عین داشتن فضای خالی بسیار که آن را جذاب میکند، تمیز و خوانا باشد. اندازهی فونتها را در بخشهای مختلف یکسان نگه دارید و از بولد یا ایتالیک کردن متن برای افکت دادن به فونتها بهره بگیرید. از فونتهای زیبا و گرافیکی بپرهیزید. برخی دانشجویان ممکن است بگویند: “خوب من باید توجه کارفرما را یه جوری جلب کنم دیگه.” من در جواب این افراد میگویم: با این کار تنها توجه منفی آنها را جلب خواهید کرد. انرژیتان را روی محتوا صرف کنید؛ نه ظاهر!

۳- اطلاعات تماس:

مطمئن شوید که آدرس ایمیلی که نوشتهاید، حرفهای باشد. استفاده از نام خودتان بهترین شرطبندی است. مجددا حواستان باشد که اینجا جای خلاقیت به خرج دادن با استفاده از آیدیهایی مثل “mamaadgentleman” یا “farzanehjoon” نیست!

آدرس محل زندگی دایمی و همچنین دانشگاهتان را در رزومهتان بنویسید. اگر فقط باید یک آدرس را بنویسید، آدرسی را بنویسید که به محل کار نزدیکتر است. من با دانشجویی کار میکردم که با وجود رزومهی بینظیری که داشت، هیچ دعوتنامهای برای مصاحبه دریافت نکرده بود. مشکل او چه بود؟ آن دختر خانم آدرس منزلشان را که در اهواز بود مینوشت و برای کاری تمام وقت در مشهد اقدام میکرد!

۴- از متنهای گلولهبندی شده (Bullet Points) استفاده کنید:

من به شدت استفاده از از متنهای گلولهبندی شده را توصیه میکنم. از یک نوع استاندارد از آنها استفاده کنید. اگر تصمیم گرفتید که از پاراگرافها در متن رزومهتان استفاده کنید از نثری قابل فهمیدن و مختصر و مفید بهره بگیرید.

(میدانم؛ احتمالا الان دارید فکر میکنید: “خوب همه که باید همین کارها را بکنم. چطوری رزومهی من بین بقیه به چشم بیاد؟” لطفا به خواندن این راهنما ادامه بدید …)

۵- از عبارتهای کنشی استفاده کنید:

منظور این است که هر یک از متنهای گلولهبندی شده را با یک فعل کنشی آغاز کنید (از واژههایی مثل: “دستیاری”، “کمک کردن به” یا “کار کردن با” خودداری کنید.) از افعالی استفاده کنید که به صنعت مورد نظر شما مربوطاند؛ مثل: “طراحی” یا “خلق کردن” برای صنعت پوشاک یا “محاسبه” یا “حسابرسی” برای حسابداری.

۶- از فهرستهای طولانی استفاده نکنید:

از نوشتن عبارتهایی مثل “مسئولیتها یا وظایف شامل:” و بعد فهرست کردن هر کاری که در یک شغل خاص انجام دادهاید در یک بخش از متن گلولهبندی شده پرهیز کنید. اول از همه این کار باعث کسلکننده شدن خواندن رزومهی شما میشود و ثانیا اینطوری خودتان را بد معرفی میکنید. وقتی من با دانشجویان برای کالبدشکافی این عبارتهای طولانی کار میکنم، اغلب آنها را پررنگ کردن دستاورها، نتایج و اهداف به دو یا سه عبارت کنشی تقسیم میکنیم.

۷- هر جا ممکن است از کمیّت استفاده کنید.

اعداد همیشه تقویتکنندهی موضع شما هستند. مثلا به جای گفتن “خدمتدهی به مشتریان با پاسخگویی به سؤالات آنها، انتخاب کالای مناسب آن ها و انجام عملیات فروش و ثبت آن در جهت دستیابی به اهداف فروش” این را امتحان کنید: “خدمتدهی به ۵۰ مشتری در هر شیفت کاری با پاسخگویی به سؤالات آنها، انتخاب کالای مناسب و انجام عملیات فروش و ثبت آن در جهت دستیابی به هدف فروش ۵۰۰ دلار یا بیشتر.”

۸- دستاوردها و نتایج را برجسته سازید:

در مثال بالا دستاورد این دانشجو، دستیابی به هدف فروش ۵۰۰ دلار است. وقتی متن گلولهبندی شدهتان را مینویسید دربارهی دستاوردها و موفقیتهایتان بیاندیشید. اگر مثلا در دانشگاه حل تمرین درسی بودهاید، آیا به سایر دانشجویان کمک کردهاید نمرههایشان را بهتر کنند؟ اگر پیشخدمت یک رستوران بودهاید، آیا روشهای فروشی که استفاده کردهاید موجب افزایش درآمدهای رستوران شده است؟ برای اینکه شرح کارتان را مؤثرتر کنید با دستاوردهایتان شروع کنید: “بالاترین فروش ماهانه در میان ۱۰ فروشندهی …”

۹- هدف کارهایی که کردهاید را بنویسید:

هر وقت به دانشجویان این را میگویم، اغلب عبارتهای آنها با قدرت بیشتری تمام میشود. دربارهی هدف کاری که انجام دادهاید بیاندیشید و آن را در پایان عبارتهای رزومهتان بیاورید. بعضی وقتها دانشجویان فکر میکنند کاری که انجام دادهاند اهمیتی نداشته؛ اما با افزودن هدف از انجام کار برای آنها مشخص میشود که این طور نبوده است. کدام یک از این دو عبارت بهتر است: “پژوهش در متغیرهای جمعیتشناختی و عوامل محیطی در بازار اسباببازی کودکان” در برابر: “پژوهش در متغیرهای جمعیتشناختی و عوامل محیطی در بازار اسباببازی کودکان با هدف استفاده در توسعهی محصولات جدید.”

۱۰- متنهای گلولهبندی شدهتان را اولویتبندی کنید:

وقتی متنهای گلولهبندی شدهتان را مرتب میکنید، همیشه فکر کنید “اگر کارفرما فقط وقت خواندن اولین یا احتمالا دومین گلوله را داشته باشد؛ من میخواهم او چه چیز را بخواند؟” اغلب دانشجویان فکر میکنند که باید توانمندیهایشان را براساس کارهایی که بیشتر انجام دادهاند، فهرستبندی کنند. اگر ۷۵٪ شغلشان درگیر تلفن کردن به مشتریان سرد ـ مزاج احتمالی بوده است؛ باید اول این را بنویسند. و اگر آنها روی پروژهای کار کردهاند که به مدیرعامل شرکت ارایه شده است، باید اول آن را بنویسند!

۱۱- بخش تجربیات شغلی را دستهبندی کنید:

با توجه به اینکه تجربیات شما در رزومه باید از آخر به اول ذکر شوند، مشکل بسیاری از دانشجویان قرار گرفتن شغل کنونیشان (که احتمالا یک شغل پارهوقت غیرمرتبط به کاری است که میخواهند انجام دهند) در اول فهرست است؛ در حالی که تابستان گذشته کارآموزی بسیار عالی داشتهاند. به نظر آنها، کارآموزیشان مهمتر بوده و باید این را نشان بدهند. چه بکنیم؟ این مشکل به سادگی قابل حل است: بخش تجربیات شغلی را به دو بخش تجربیات مرتبط و سایر تجربیات تقسیمبندی کنید.

۱۲- برای رزومهتان هدفگذاری کنید:

بسیاری از دانشجویان یک رزومهی اصلی دارند که از آن رزومه، برحسب نیاز رزومههای خاصتر را برای حوزههای مختلف کاری که میخواهند در آنها مشغول به کار شوند، میسازند. اگر دانشجویی بهصورت همزمان کارآموزی در بازاریابی و فاینانس را دنبال میکند، باید یک رزومهی بازاریابی داشته باشد که در آن به پروژههای گروهی مرتبط با بازاریابی خودش (در دوران دانشجویی) اشاره کند و از واژگان تخصصی بازاریابی استفاده کند و همین کارها را برای رزومهی فاینانس خودش هم انجام دهد.

نکته: برای یافتن واژگان کلیدی که باید در رزومهتان بنویسید، به شرح شغل ذکر شده در آگهی استخدام توجه کنید.

۱۳- چه چیزهایی را باید در رزومهتان بنویسید:

علاوه بر تحصیلات و دورههای آموزشی، تجربیات شغلی مرتبط و غیرمرتبطتان، تجربیات مربوط به فعالیتهای داوطلبانهتان، کارهای دوران دانشجوییتان، نقشهای رهبریتان در این کارها، پروژههای گروهی، مهارتها و علایقتان را در رزومه بنویسید. خلاصه اینکه رزومهی شما باید تصویر یک دانشجوی باتجربه را از شما ترسیم کند. در مورد معدل یک قانون سرانگشتی این است که اگر معدلتان از ۱۵ بالاتر است، آن را در رزومهتان ذکر کنید.

نویسنده: دبورا فدریکو؛ ترجمه: علی نعمتی شهاب

موضوعات مرتبط: داستان های آموزنده و مطالب جالب ، کتاب ها و pdf ، مطالب و مقالات حسابداری ، آموزش ، ،

کدینگ حسابداری شرکتها

فرم کدینگ حساب را می توانید از لینک زیر دریافت و استفاده نمایید .

فرم تنخواه گردان

کاربر گرامی فایل اکسلی " فرم تنخواه گردان " برای شما آماده شده است که

می توانید از لینک زیر دریافت و استفاده نمایید .

فرم رسيد وجه وحواله پرداخت

شما می توانید فرم اکسلی " رسید وجه اوراق بهادار "

را دریافت و استفاده نمایید .

فرم حقوق و دستمزد آماده ورود اطلاعات

جهت دریافت فایل اکسلی " حقوق ودستمزد " از لینک زیر استفاده فرمائید .

موضوعات مرتبط: کتاب ها و pdf ، مطالب و مقالات حسابداری ، دانلودهای روزبه ، آموزش ، ،

نکته برای موفقیت شغلی که در هیچ مدرسه ای یادتان نداده اند ; شاید اگر بخواهیم به مهمترین مهارت موفقیت در کار اشاره کنیم، غلبه بر احساسات و خصوصیات و عادات اخلاقی منفی باشد. اما مهارتهای دیگری نیز هست که با یادگیری آن میتوانید به موفقیتهای قابلتوجهتری در زندگی شغلی خود دست پیدا کنید. در زیر به 5 مورد از مهمترین آنها اشاره میکنیم:

1. برای انجام کارها کمک بگیرید

یاد گرفتن مرز ظریف بین هدایت کردن و محول کردن کارها یکی از سختترین مهارتهاست. میل طبیعی بسیاری از ما این است که میخواهیم همه کارها را خودمان انجام دهیم که مطمئناً غیرممکن است.

باید مدام خودتان را چک کنید. مطمئناً خیلی از ایدآل دور هستید. وقتی از چند نفر دیگر در کارتان کمک میگیرید، موفقیت بیشتری در انتظارتان خواهد بود. همانطور که از قدیم میگویند: یک دست صدا ندارد.

تصویر زیر را همیشه به ذهن داشته باشید.

2. تدریجی پیشرفت کنید

افکار و اعتقادات زیادی درمورد رشد و پیشرفت فردی وجود دارد. بعضی از آن مکتبهای فکری اعتقاد دارند که یا باید کاری را بزرگ شروع کنید، یا اصلاً شروع نکنید.

شاید راحتترین رویکردی که بتوانید در زندگی الگو قرار دهید، این باشد که محصولات و خدمات خود را به صورت تدریجی و با پیشرفت تدریجی ایجاد کنید.

کوچک شروع کنید و تاجاییکه ممکن است کم هزینه کنید و خواهید دید که خیلی زود موفقیت نصیبتان می شود. اما خیلی زود باید چیزهایی که به دردتان نمیخورد را از کارتان بیرون کنید.

اگر این رویکرد را انتخاب کنید، احتمال و خطر اینکه راه اشتباه را بروید و وقت و هزینه زیادی را صرف آن راه اشتباه بکنید کمتر خواهد شد.

همچنین با این روش میتوانید در مدت زمان انجام کار وقت برای تحقیق بیشتر داشته باشید. یاد میگیرید که مشتری شما چه میخواهد و همانها را وارد کارتان خواهید کرد.

3. شبها قبل از خواب به مشکلات کاریتان فکر کنید

خیلی وقتها توصیههایی را میشنوید که میگوید باید مشکلاتتان را دور از ذهنتان نگه دارید، مخصوصاً شبها که میخواهید استراحت کرده و کمی بخوابید. اما برای حل مشکلات کاری، خلاف این موثر است. سعی کنید 15 دقیقه قبل از اینکه وارد رختخواب شوید، پشت میز کارتان بنشینید و به مشکل کاریتان فکر کنید. بعد از اینکه فکر کردنتان تمام شد، آنوقت به رختخواب بروید.

ذهن ناخودآگاه در زمان خواب فعال است. فکر کردن به یک مشکل کاری قبل از خواب، باعث میشود ذهن ناخودآگاهتان را مجبور کنید به آن مشکل فکر کند.

گاهیاوقات وقتی صبح از خواب بیدار میشوید، راهحل آن مشکل در ذهنتان خواهد بود.

4. با سیستم کامپیوترتان مثل یک خط تولید کارخانه رفتار کنید

برای میلیونها نفر در سراسر جهان، کامپیوتر بزرگترین تجهیزات موجود برای کار آنهاست. بدون یک سیستم کامپیوتر، خیلی از کارها قابل انجام نیستند.

اما چرا باز هم خیلی از ما با کامپیوترهایمان درست برخورد نمیکنیم؟ بیشتر وقتها فراموش میکنیم از اطلاعاتمان کپی بگیرید. به تعمیرات آنها رسیدگی نمیکنیم. قابلهایمان به هم ریخته و نامنظم هستند. معمولاً تازمانیکه مشکلی ایجاد نشده، سیستم کامپیوترمان را نادیده میگیریم و آنوقت است که آن مشکل به یک بحران حلنشدنی تبدیل میشود.

مسئلهای که باید به خاطر داشته باشید این است که تعمیرات و رسیدگی منظم سیستم کامپیوتری، تولید شما را مرتبتر و بیشتر خواهد کرد.

5. وانمود کنید یک بخش حسابداری دارید

هرکسی در بیزنس این توصیه را بارها و بارها شنیده است که باید حساب و کتابتان دقیق باشد. متاسفانه، ارائه این توصیه آسان و عمل کردن به آن دشوار است.

یکی از دلایل اینکه خیلی از کسانیکه به تازگی کار یا بیزنسی را شروع میکنند از حسابداری کتبی وضعیت کارشان خودداری میکنند این است که فکر میکنند ممکن است اعداد به دست آمده از حسابهایشان جور نباشد یا سود خوبی را به آنها نشان ندهد.

اما این آمار و ارقام و حساب و کتابها هیچوقت بهتر نمیشود مگراینکه شهامت لازم برای مواجه شدن با آنها را داشته باشید.

بزرگترین چالش شما ممکن است گذشن از سد احساسی باشد. برای غلبه بر آن سد، میتوانید وانمود کنید یک بخش حسابداری دارید و خودتان نیستید که مستقیماً به حساب و کتابها رسیدگی میکنید. یعنی اگر شکست و ضرر و اشتباهی را متوجه شدید، حس کنید تقصیر شما نبوده است.

رسیدگی به حساب و کتابها یکی از مشخصکنندهترین فعالیتهاست. با آن کار میتوانید چیزهایی را در کارتان ببینید و متوجه شوید که قبلاً نمیدیدید و روی سوددهی خود تمرکز کنید.

با تشکر از گروه سرمایگان

موضوعات مرتبط: داستان های آموزنده و مطالب جالب ، کتاب ها و pdf ، مطالب و مقالات حسابداری ، استخدام ، ،

مدیریت سرمایه فکری (intellectual capital)

وجیهه رحمتی ، سهیلا داروئیان

موضوعات مرتبط: کتاب ها و pdf ، مطالب و مقالات حسابداری ، ،

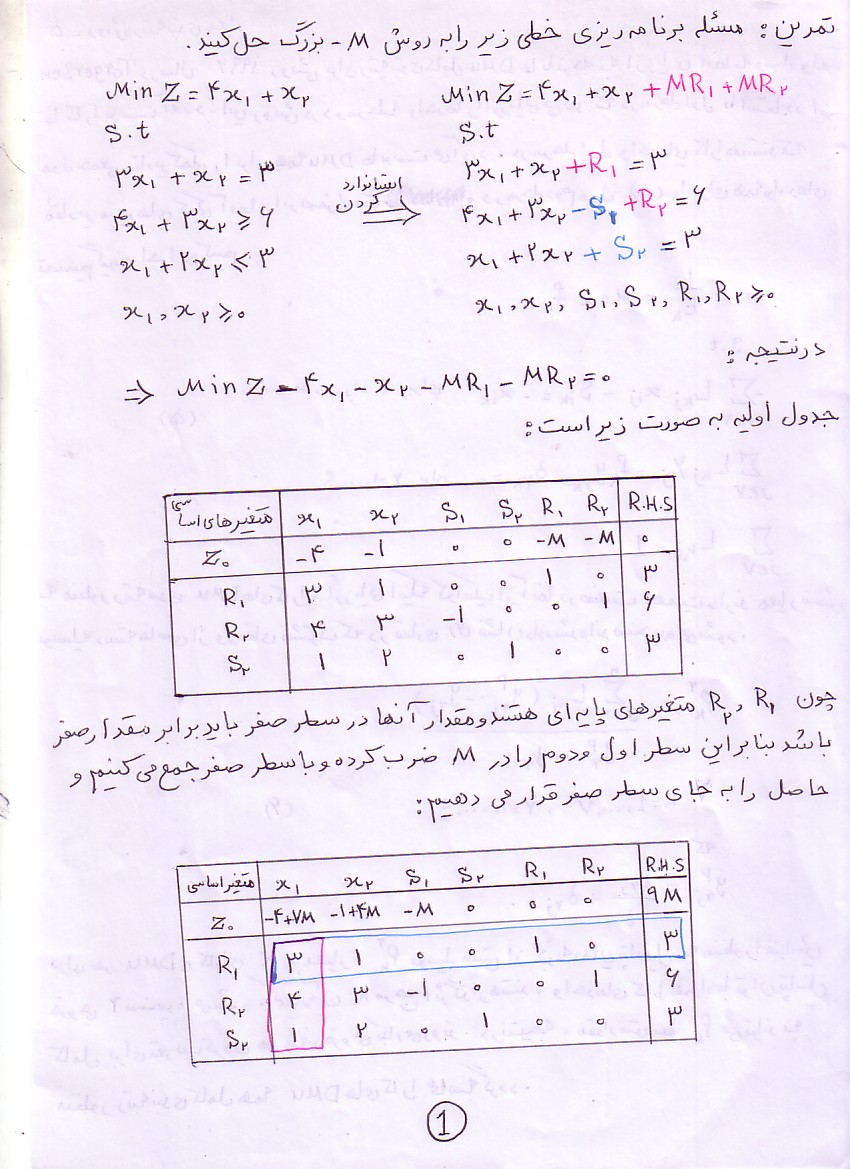

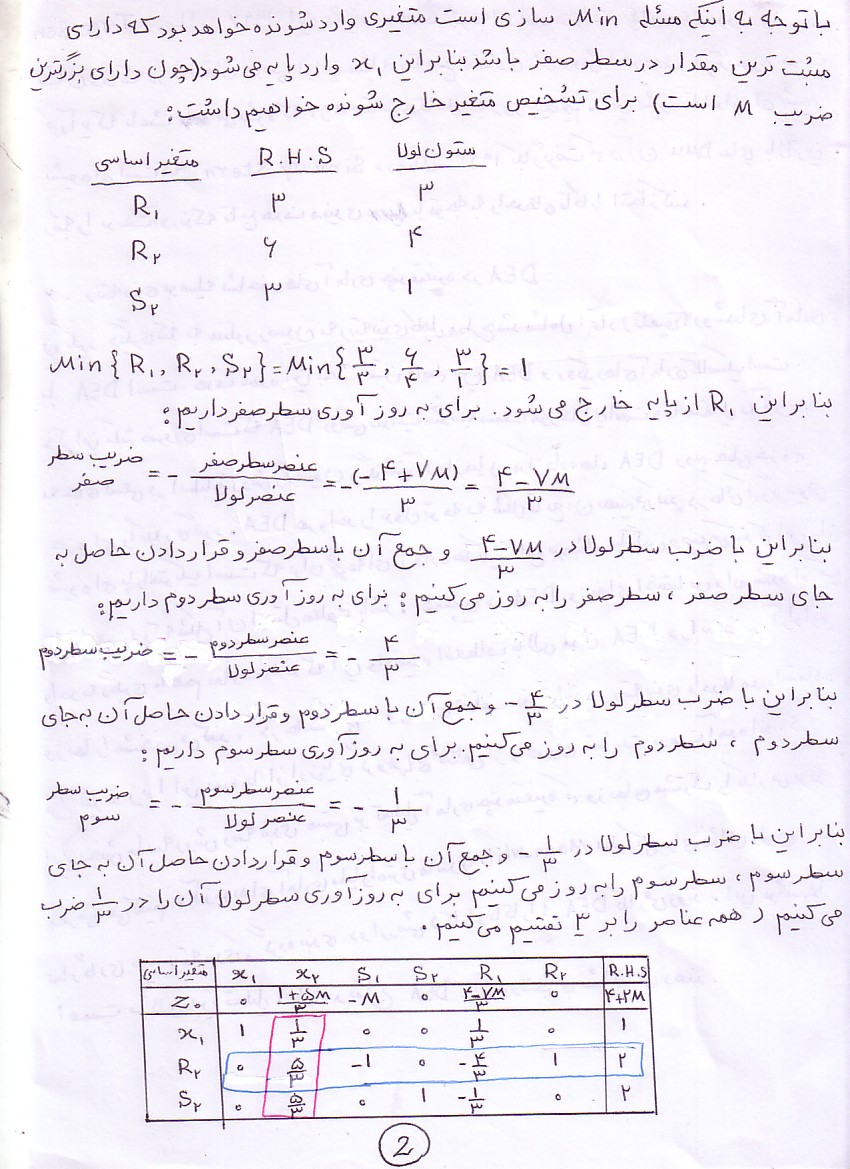

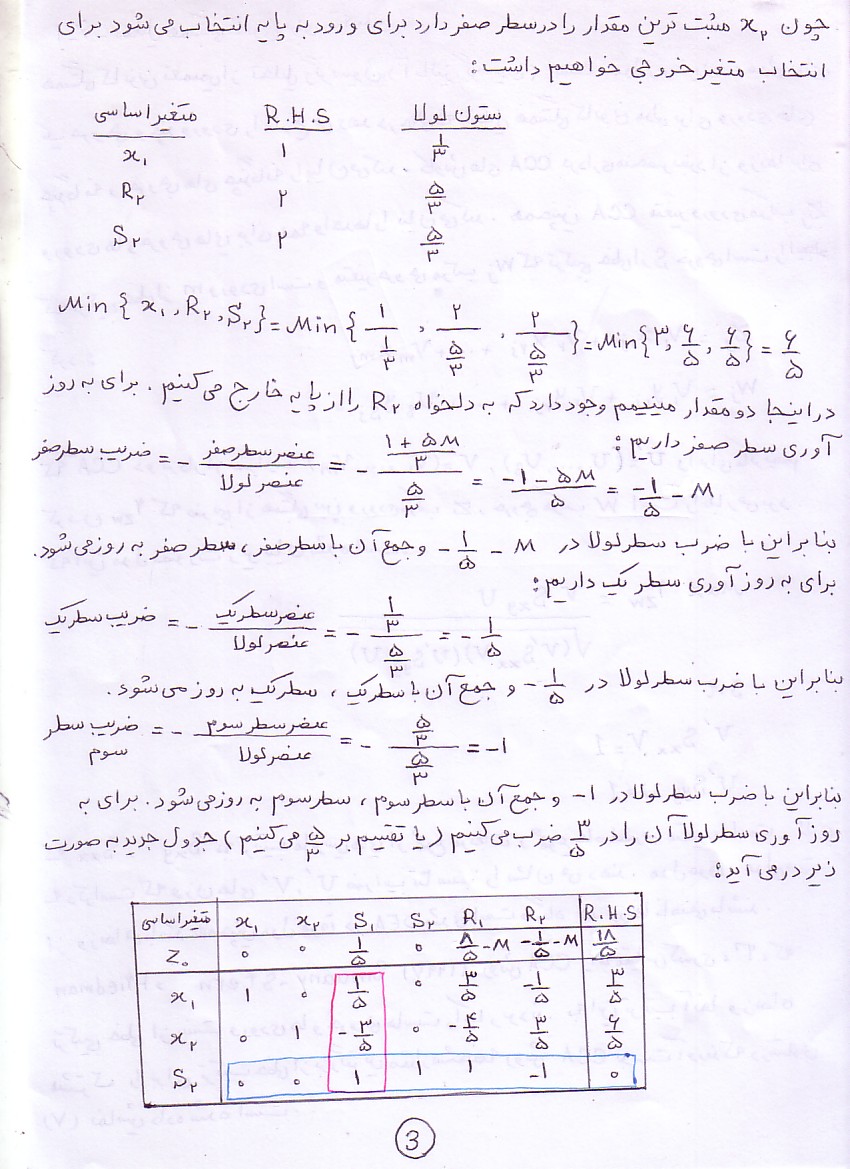

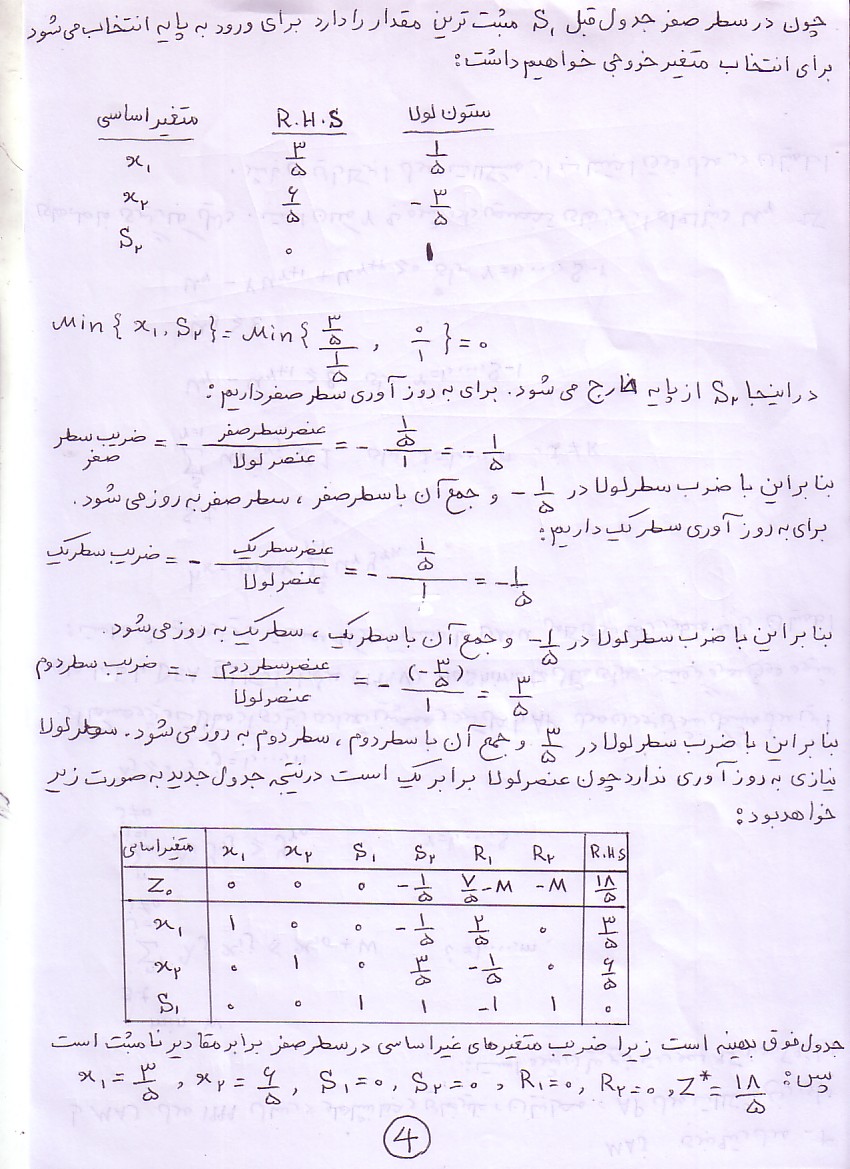

حل تمرین پژوهش 1 به روش M بزرگ -استاد سید حسن شریفی

موضوعات مرتبط: نمونه سوالات حسابداری ، سوال آموزشی ، مطالب و مقالات حسابداری ، ،

حسابداری پیمانکاری

کلیاتی پیرامون حسابداری پیمانکاری

قراردادهاى بلندمدت پیمانکارى

موسسات بخش عمومی و خصوصی اجرای عملیاتی نظیرراه سازی، سد سازی، اسکله و بندرسازی، نصب خطوط پستهای فشارقوی و انتقال نیرو، کشتی سازی، هواپیماسازی،ساختن فیلمهای سینمایی و قطعات پیچیده وسایل و تجهیزات را با انعقاد قرارداد به موسسات پیمانکاری واگذار میکنند. تعریف صنعت پیمانکاری به دلیل تعدد و تنوع حیطه عملیات، کاری دشوار است . در این مقاله، حسابداری پیمانکاری در موسساتی که از طریق انعقاد قرارداد به ساختن دارایی اشتغال دارند مورد مطالعه قرار میگیرد.

ارکان اصلی عملیات پیمانکاری در هر نوع عملیات پیمانکاری سه ارکان اصلی زیر وجود دارد:

کارفرما

کارفرما شخص حقیقی یا حقوقی است که اجرای عملیات معینی رابه پیمانکار واگذار میکند. کارفرما برای هماهنگی و نظارت براجرای عملیات موضوع پیمان عمومآً از خدمات مهندسان مشاور بهره میگیرد. جانشینان یا نمایندگان قانونی کارفرمادر حکم کارفرما محسوب میشوند.

پیمانکار

شخص حقیقی یا حقوقی است که مسئولیت کامل اجرای عملیات موضوع پیمان را تا تکمیل نهایی بعهده میگیرد.پیمانکار معمولا به منظور تسهیل در اجرای قسمت یاقسمتهایی خاص از عملیات موضوع پیمان (نظیر لوله کشی،آهنگری و نقاشی) قراردادهایی با اشخاص یا پیمانکاران جزءمنعقد میکند.در مواردی که برای انجام دادن یک طرح خاص و یا اجرای عملیات طرحهای بزرگ نیاز به همکاری چند شرکت پیمانکاری با تخصصهای مختلف باشد برای افزایش توان مالی و عملیاتی و توزیع خطرات ناشی از اجرای عملیات موضوع پیمان، گروه شرکتهای پیمانکاری از همکاری یا مشارکت یا ادغام چند شرکت پیمانکاری بوجود می آید.

قرارداد

انعقاد قرارداد مهمترین بخش از فعالیت پیمانکاری است و منشا تعهد و التزام برای کارفرما و پیمانکاراست. در قرارداد پیمانکاری مواردی از قبیل مشخصات طرفین قرارداد، موضوع پیمان، مبلغ پیمان، مدت پیمان، تعهدات طرفین قرارداد و فسخ یا خاتمه پیمان مشخص میشود.

موضوع قراردادهای پیمانکاری ممکن است ساختن یک دارایی یا داراییهایی باشد که در مجموع طرح واحدی راتشکیل میدهد.

انواع قراردادهاى پیمانکارى

قراردادهای پیمانکاری در صورتی که مخالف صریح قانون نباشد میتواند به اشکال مختلفی بین پیمانکار و کارفرما منعقد شود. قراردادهای متداول پیمانکاری به شرح زیراست:

قرارداد مقطوع

قرارداد مقطوع : این نوع قرارداد معمولا به یکی از دو شکل زیر تنظیم میشود:

الف- پیمانکار توافق میکند که در ازای دریافت مبلغی معین کل عملیات موضوع پیمان را انجام دهد.

ب - پیمانکار توافق میکند که در ازای دریافت مبلغی معین برای هر واحد کاری که انجام میدهد(مثلایک متر مربع زیربنا یا یک متر خاکبرداری) موضوع عملیات پیمان را انجام دهد.

معمولا در طرحهای بزرگ و بلندمدت طبق ماده خاصی درقرارداد پیش بینی میشود که بهای واحد کار یا مبلغ پیمان براساس تغییرات شاخص قیمتها تعدیل شود.

قرارداد امانى

قرارداد امانى : در این نوع قرارداد، مخارج مجاز یا تعیین شده درقرارداد به پیمانکار مسترد میشود و در ازای خدماتی که انجام داده است درصد معینی از مخارج یا حق الزحمه ثابتی را دریافت میآند. مانند قراردادهای خدمات مدیریت تهیه طرح وخدمات مشاورهای، تهیه طرح یا خدمات مدیریت کنترل ونظارت و یا پیمانکاری عملیات اجرایی و یا ساخت تجهیزات.

قرارداد براساس مواد و دستمزد :

قرارداد براساس مواد و دستمزد : این نوع قرارداد مشابه قرارداد امانی است و طبق آن پیمانکار توافق میآند که در ازای دریافت دستمزد مستقیم با نرخ ساعتی معین و قیمت مواد و مصالح و سایر مخارجی که طبق قرارداد انجام داده است، موضوع عملیات پیمان را انجام دهد. پیمانکار نرخ ساعتی دستمزد را براساس بازیافت دستمزد و هزینه های غیرمستقیم و سود مورد انتظار تعیین میکند.

در هر یک از قراردادهای یاد شده ممکن است :

١ شرایط قرارداد در طول اجرای طرح بر اثر تغییر مقادیرکار، تغییر مدت پیمان و یا تراضی طرفین قراردادتغییرکند.

٢ طبق ماده خاصی برای ایجاد انگیزه وتشویق پیمانکار به اتمام کار قبل از موعد مقرر، پاداش برای جلوگیری از تاخیردر اجرای عملیات جرائمی درنظر گرفته شود.

ویژگی های صنعت پیمانکارى

برخی از ویژگیهای خاص صنعت پیمانکاری به شرح زیراست:

١- اجرای عملیات موضوع پیمان از طریق انعقاد قرارداد به پیمانکار واگذار میشود و مدت اجرای طرح معمولابه بیش از یک دوره مالی تسری مییابد.

٢-فعالیتهای پیمانکاری برخلاف سایر فعالیتهای تولیدی که معمولا در فضای کارخانه انجام میگیرد درمحل اجرای طرح که کارفرما در اختیار پیمانکار قرار میدهد انجام میگیرد.

٣- هر قرارداد پیمانکاری معمولا به ساختن یک دارایی خاص میانجامد.

٤- قرارداد پیمانکاری پس از طی تشریفات مناقصه یا ترک مناقصه و یا توافق قیمت به پیمانکار واگذار میشود.

٥- پیمانکار برای پیشنهاد مبلغ پیمان علاوه بر برآورد بهای تمام شده طرح، سود مورد انتظار خود را به آن اضافه میکند.

٦- اگرچه پرداخت مخارج اجرای طرح به عهده پیمانکاراست اما پیمان در طول دوره ساخت به کارفرما تعلق دارد.

٧- مبلغ قرارداد به تدریج در طول اجرای طرح از طریق تنظیم صورت وضعیت به پیمانکار پرداخت میشود.

٨- بهای تمام شده و صورت وضعیتهای اجرای کار درطول اجرای طرح انباشته میشود. این امر مدیریت،حسابداری و حسابرسی قراردادهای پیمانکاری را دشوار میسازد.

٩-کارفرما برای جبران خسارتهای احتمالی ومسئولیت پذیری پیمانکار علاوه بر پوششهای بیمه ای معمولا ضمانتنامه های زیر را از وی اخذ میکند:

الف-ضمانتنامه شرکت در مناقصه

این ضمانتنامه برای تضمین قیمتی که پیمانکار برای اجرای طرح پیشنهاد کرده است اخذ میشود.

ضمانت نامه مذکور در صورتی که پیمانکار در مناقصه برنده شود و از انعقاد قرارداد امتناع ورزد به نفعکارفرما ضبط میشود.

ب -ضمانتنامه انجام تعهدات

این ضمانتنامه هنگام امضای قرارداد برای تضمین انجام تعهدات ازپیمانکار اخذ میشود. ضمانتنامه مذکورپس ازخاتمه کار و تصویب صورت مجلس تحویل موقت، آزاد میشود.

ج -ضمانتنامه پیش پرداخت

این ضمانتنامه پس ازامضای قرارداد در مقابل پیش پرداخت از پیمانکاراخذ میشود. ضمانتنامه مذکور تا پایان مدت پیمان معتبر است و مبلغ آن به ترتیبی که اقساط پیش پرداخت واریز میشود به تدریج تقلیل مییابد.

د -ضمانتنامه حسن انجام کار

از پرداخت هرصورت وضعیت به پیمانکار معمولا ١٠ % بابت سپرده حسن انجام کار (وجه الضمان) کسرمیشود. کارفرما میتواند بنا به تقاضای پیمانکارمبلغ سپرده حسن انجام کار را در مقابل ضمانتنامه پرداخت کند.

١٠ - موضوع عملیات پیمان معمولا در دو مرحله موقت وقطعی به کارفرما تحویل میشود.

١١ - پیمانکار در طول اجرای طرح به ویژه قراردادهای مقطوع با خطرات ذاتی از جمله حوادث قهری وغیرمترقبه مواجه است.مراحل اجرای طرحهای بلندمدت پیمانکاری مراحل اجرای طرح در موسسات بخش عمومی وخصوصی تفاوت ماهوی ندارد و موسسات بخش خصوصی کمابیش دراجرای عملیات پیمانکاری از تشریفات حاکم بر بخش عمومی تبعیت میکنند.

اجرای طرحهای عمرانی در موسسات بخش عمومی تابع تشریفات خاصی است که

در ٥ مرحله جداگانه درزیر مورد بررسی قرار می گیرد .

مرحله ١ - مطالعات مقدماتى طرح

موسسات بخش عمومی، مطالعات مقدماتی و نظارت براجرای طرحهای ساختمانی، تاسیساتی و تجهیزاتی را معمولا به مهندسان مشاور واگذار میکنند. مطالعات مقدماتی شامل اقدامات زیر است:

۱-۱ -مطالعات تحقیقاتى و بنیادى

خدمات این مرحله شامل مطالعات منطقه ای، اجتماعی واقتصادی است که نتایج حاصل از آن منجر به تصمیمگیری کلی در مورد برنامه ها و شناخت طرحها و مدیریت آنها میشود.

۲-۱ مطالعات شناسایى طرح

شروع اقدامات مربوط به این مرحله منوط به اتمام تحقیقات بنیادی و پذیرش یا توصیه به سرمایه گذاری طرح میباشد. مطالعات این مرحله شامل تحقیقات و بررسیهای لازم به منظور تعیین هدف طرح، شناخت اجزای متشکله وهمچنین امکانات فنی و اجرایی طرح با توجه به مصالح ساختمانی، تجهیزات، نیروی انسانی و بالاخره حدودسرمایه گذاری، زمان اجرا و تعیین اثرات اجتماعی و اقتصادی ناشی از اجرای طرح است. حاصل این مطالعات به شکل گزارش تدوین میشود که مبنای تصمیمگیری در مورد اقدامات بعدی خواهد بود.

۳-۱- تهیه طرح مقدماتى

مطالعات این مرحله شامل تحقیق، بررسی، مطالعه وآزمایشهای لازم به منظور طراحی و تهیه نقشه های مقدماتی و مشخصات کلی طرح و تعیین محلهای مناسب و برآورد کلی ابعاد و حجم کار و مخارج هر یک، راه حلهای پیشنهادی وهمچنین مقایسه و تعیین نکات مثبت و منفی هر راه حل و بازده اقتصادی و اثراث هر یک از آنها میباشد. تهیه کننده طرح مقدماتی مناسبترین راه را با ذکر دلایل لازم توصیه میکند.مطالعات این مرحله باید به اندازهای کامل باشد که امکان برآورد مخارج دوره طرح و هزینه های بهره برداری را برای تصمیمگیری منطقی فراهم سازد. نتیجه این مطالعات به شکل گزارش تدوین میشود.

۴-۱-تهیه نقشه ها ومشخصات اجرایى طرح

شروع اقدامات مربوط به این مرحله منوط به اتمام مرحله تهیه طرح و پذیرش طرح میباشد. خدمات این مرحله شامل مطالعات، بررسی و تحقیقات لازم به منظور تهیه کلیه اسنادعملیات اجرایی، برنامه زمانی اجرای کار، برآورد مقا دیرکار وپیش بینی دقیق مخارج اجرای طرح میباشد.

مرحله ۲- انتخاب پیمانکار

طرحهای عمرانی عمومآً از محل اعتبارات سرمایه گذاری ثابت و به ترتیب زیر به شرکتهای پیمانکاری واگذارمیشود:

۱-۲ دعوت از پیمانکاران براى اجراى طرح

پس از آماده شدن اسناد و مدارک عملیات اجرایی طرح معمولا پیمانکاران از طریق مناقصه یا مذاکره از نوع ومشخصات طرح مطلع میشوند و در صورتی که مایل به اجرای طرح باشند اسناد و مدارک مناقصه را از کارفرما یا مهندسان مشاور تهیه وبرای بررسی و مطالعه در اختیار کادر فنی خود قرار میدهند.

۲-۲ تسلیم قیمت پیشنهادى و ضمانتنامه

شرکت در مناقصه

چنانچه کادر فنی با توجه به امکانات پیمانکار اجرای پیمان را عملی و اقتصادی تشخیص دهد قیمت کل کار را ازروی نقشه ها محاسبه و با افزودن سود مورد انتظار به آن پیشنهاد میکند. هر یک از پیمانکاران برای تضمین اجرای طرح به قیمتی که پیشنهاد کرده اند باید ضمانت نامهای ازبانک اخذ و به کارفرما تسلیم کنند. قیمت پیشنهادی پیمانکاربرای اجرای طرح همراه با سایر اسناد و مدارک از جمله ضمانتنامه بانکی در دو پاکت جداگانه - پاکت الف حاوی ضمانتنامه بانکی و کلیه اسناد مناقصه و پاکت ب فقط شامل قیمت پیشنهادی به کارفرما تسلیم میشود. صدور ضمانتنامه شرکت در مناقصه از طرف بانکها موکول به اخذ وثیقه و کارمزد از پیمانکار است.

۳-۲ انتخاب پیمانکار

کمیسیون مناقصه موقع افتتاح پیشنهادها ابتدا پاکت الف پپیمانکاران را باز نموده و پس از بررسی چنانچه مدارک پاکتهای الف کامل باشد پاکتهای ب را که حاوی پیشنهاد قیمت است باز میکند. پس از افتتاح پاکتهای ب قیمت پیشنهادی هر پیمانکار معین میشود. آنگاه ارقام مزبوراز رقم کمتر به بیشتر مرتب شده و در جدول مقایسه پیشنهادها درج میشود. کمیسیون مناقصه از بین پیشنهادهاد ییکه تمامی شرایط مناقصه را دارا باشد واز لحاظ قیمت خارج ازاعتدال نباشد مناسبترین پیشنهاد را انتخاب و به عنوان برنده مناقصه معرفی میکند. در صورتی که برنده مناقصه ازانعقاد قرارداد امتناع ورزد ضمانتنامه شرکت درمناقصه به نفع کارفرما ضبط خواهد شد و از نفر دوم برای عقد قرارداد دعوت میشود.

-۳ مرحله انعقاد قرا داد با پیمانکار

امضای قرارداد پیمانکاری و پیش پرداخت به پیمانکارتابع تشریفات زیر است:

۱-۳ تسلیم ضمانتنامه انجام تعهدات

پیمانکار هنگام امضای قرارداد پیمانکاری برای تضمین انجام تعهدات خود باید ضمانت نامه های معادل ٥% مبلغ اولیه پیمان از بانک اخذ و به کارفرما تسلیم کند. ضمانتنامه یادشده باید تا تاریخ تحویل صورت مجلس موقت معتبر باشد ومادام که تحویل موقت انجام نشده پیمانکار مکلف است آن رابه دستور کارفرما تمدید کند. بانکها برای صدور ضمانتنامه انجام تعهدات علاوه بر وثیقه و کارمزد معمولا ١٠ % مبلغ ضمانتنامه را به عنوان سپرده نقدی از پیمانکار مطالبه میکنند.

۲-۳ انعقاد قرارداد با پیمانکار

پس از آنکه ضمانتنامه انجام تعهدات به کارفرما تسلیم شد قرارداد پیمانکاری منعقد میشود.

هزینه تنظیم قرارداد پیمانکاری در دفترخانه اسناد رسمی به عهده پیمانکار است

.پیمانکار با امضای قرارداد موارد زیر را تایید میکند:

الف-کلیه اسناد، مدارک و نقشه ها را کاملا مطالعه نموده و از مفاد آن مطلع شده است.

ب - نسبت به تهیه کارگران ساده و متخصص به تعدادکافی اطمینان دارد همچنین میزان دستمزد وهزینه حمل و نقل را تا پای کاردر محاسبه خودمنظور کرده است.

ج - نسبت به تهیه مواد و مصالح در محل کار یا از نقاط دیگر اطمینان دارد.

د - هزینه ناشی از اجرای قوانین کار و تامین اجتماعی و قوانین و آیین نامه های مربوط به مالیات وعوارض را تا تاریخ تسلیم پیشنهاد در حسابها منظور نموده است.

ح - هنگام تسلیم مبلغ پیشنهادی برای اجرای طرح سود مورد انتظار خود را جزو آن منظور کرده است.

بطور کلی پیمانکار با امضای قرارداد تایید میکند که هنگام تسلیم پیشنهاد قیمت برای اجرای طرح،مطالعات کافی به عمل آورده و هیچ نکته ای باقی نمانده است که در آینده بتواند در مورد آن به جهل خود استناد کند.

٣-۳ ابطال ضمانتنامه شرکت در مناقصه

پس از امضای قرارداد کارفرما به بانک دستور میدهدکه ضمانتنامه شرکت در مناقصه را آزاد کند. در صورتی که ضمانتنامه شرکت در مناقصه قبل از تاریخ سررسید آزادشود، بانک ضامن با توجه به تاریخ سررسید ضمانتنامه،بخشی از هزینه کارمزد را به حساب پیمانکار برگشت میدهد.

۴-۳ تسلیم ضمانتنامه پیش پرداخت

طبق ماده جداگانهای در قرارداد پیش بینی میشود که کارفرما برای تقویت بنیه مالی پیمانکار و تکمیل تجهیزات وی،درصدی از مبلغ پیمان را در ازای ضمانتنامه بانکی به وی پیش پرداخت کند. ضمانتنامه یاد شده باید تا پایان مدت پیمان معتبر و به دستور کارفرما قابل تمدید باشد. مبلغ ضمانتنامه به ترتیبی که اقساط پیش پرداخت با تنظیم صورت وضعیت واریز میشود تقلیل می یابد.

بانکها برای صدور ضمانتنامه پیشپرداخت علاوه بر وثیقه و کارمزد معمولا ١٠ % مبلغ ضمانتنامه را به عنوان سپرده نقدی از پیمانکار مطالبه میکنند.

۵-۳ اخذ پیش پرداخت

پس از آنکه ضمانتنامه پیشپرداخت به کارفرما تسلیم شد پیمانکار پیش پرداخت را اخذ و با منابع مالی خود تلفیق وعملیات اجرایی پیمان را شروع میکند.

۴مرحله شروع عملیات اجرایى

مراحل اجرای طرح و انجام عملیات پیمانکاری به شرح زیر است:

۱-۴ تاسیس و ایجاد کارگاه

کارفرما متعهد است کلیه زمینهایی که برای تاسیس وایجاد کارگاه و انجام عملیات موضوع پیمان مورد نیاز است به پیمانکارتحویل دهد.

هزینه های مربوط به تجهیز کارگاه به عهده پیمانکار است. پیمانکار پس از تجهیز و آماده کردن کارگاه برای شروع عملیات و اجرای طرح، شخصی را به عنوان رئیس کارگاه تعیین و کتبآً به کارفرما یا دستگاه نظارت معرفی کند. رئیس کارگاه در تمام اوقات کار در کارگاه حضوردارد و کارگران و کار آنان لازم برای انجام عملیات موضوع پیمان را سازماندهی می کند. بدین ترتیب عملیات پیمانکاری برخلاف سایر فعالیتهای تولیدی در کارگاهی که در محل اجرای هر طرح احداث میشود انجام گیرد.

کارفرما یا دستگاه نظارت برای نظارت مستقیم در اجرای عملیات کارگاه، شخصی را به نام مهندس مقیم تعیین و کتبآً به پیمانکار معرفی میکند و اصولا مقیم کارگاه خواهد بود.مهندس مقیم حق دارد در اجرای عملیات، نظارت دقیق به عمل آورد و مصالح مصرفی و کارهای انجام شده را براساس مشخصات و نقشه ها مورد رسیدگی و آزمایش قرار دهد و هرگاه عیب و نقصی در کار مشاهده نماید به پیمانکار دستور رفع آن را بدهد.

۲-۴ تخصیص تنخواه گردان به کارگاه

پس از تاسیس و ایجاد کارگاه، بخشی از مخارج اجرای طرح از محل تنخواه گردانی که پیمانکار به هر کارگاه تخصیص میدهد پرداخت میشود. بدین منظور معمولا حساب بانکی در نزدیکترین شعبه بانک در محل اجرای طرح گشایش مییابد که برداشت از حساب مزبور با امضای رئیس کارگاه یاشخص معینی که پیمانکار انتخاب میکند مجاز خواهد بود.

۳-۴ مخارج اجراى طرح

تامین نیروی انسانی، تهیه وتدارک کلیه مصالح، ابزار کار،ماشین آلات و بطور کلی تمام لوازم ضروری برای اجرای عملیات موضوع پیمان و هزینه های مستقیم و غیرمستقیم مربوط، به عهده پیمانکار است. مخارج اجرای طرح در طول دوره ساخت از طریق دفتر مرکزی موسسات پیمانکاری وکارگاه پرداخت میشود. کالاها و یا داراییهایی را که کارگاه مجاز به خرید آن نیست یا امکان تهیه آن در محل اجرای طرح وجود ندارد از طریق دفتر مرکزی خریداری میشود.مخارجی را که کارگاه مجاز به انجام آن است بتدریج از محل تنخواه گردانی که در اختیار رئیس کارگاه قرار دارد پرداخت میشود. در پایان ماه یا هر زمان مشخص دیگر، گزارش مخارج کارگاه به انضمام اسناد هزینه به دفتر مرکزی ارسال میگردد. تمام مخارج انجام شده در کارگاه باید متکی به مدارک مثبته و با توجه به دستورالعمل دفتر مرکزی پرداخت شده باشد. حسابداری دفتر مرکزی ابتدا مخارج کارگاه را کنترل و رسیدگی سپس حسب مورد به حساب پیمان،حساب انبار یا دارایی ثابت منظور مینماید و در صورت نیازمبلغ تنخواه گردان کارگاه را تمدید میکند.تامین آب و برق موقت و هزینه مصرف آن در طول اجرای طرح به عهده پیمانکار است.

۴-۴ تنظیم صورت وضعیت موقت کارها

در موسسات پیمانکاری برخلاف سایر موسسات تولیدیمبلغ قرارداد در خاتمه کار به پیمانکار پرداخت نمیشود.معمولا دستگاه نظارت در فواصل معینی با کمک نماینده پیمانکار بر مبنای پیشرفت واقعی کارها، صورت وضعیت تمام کارهایی که پیمانکار از شروع کار تا تاریخ تنظیم صورت وضعیت انجام داده است و همچنین وضعیت مصالح پایکار را تعیین و پس از تایید براساس نرخهای پیمان تقویم و تسلیم کارفرما میکند.

۵-۴ پرداخت وجه صورت وضعیت موقت کارها

کارفرما پس از رسیدگی صورت وضعیت و وضع مبالغ زیر که برطبق قانون یا قرارداد ملزم به کسر آن است، تتمه قابل پرداخت را با تنظیم سندی با صدور چک به پیمانکار پرداخت میکند.

کسور قانونی به عهده پیمانکار است که به وسیله کارفرما از هر پرداخت کسر و به مراجع ذیربط واریز میشود:

الف - وجوهی که بابت صورت وضعیت قبلی پرداخت شده است

ب - ۱۰٪ بابت وجه الضمان یا سپرده حسن انجام کار

ج - اقساط پیش پرداخت

د - ۵٪ پیش پرداخت مالیات موضوع ماده ١٠٤ قانون مالیاتهای مستقیم

ه' -سایر کسور برطبق قانون یا قرارداد تمام مبالغ مندرج در صورت وضعیتها همچنین پرداختهایی که بابت آن انجام میگیرد جنبه موقت وغیرقطعی و علی الحساب دارد و هر نوع اشتباه در اندازه گیری و محاسباتی در صورت وضعیتهای بعدی و یا درصورت وضعیت قطعی اصلاح و رفع خواهد شد.

۵- مرحله خاتمه کار

اموالی که در نتیجه اجرای قراردادهای بلندمدت پیمانکاری بوجود میآید متعلق به کارفرما است که به ترتیب زیر به وی تحویل میشود:

۵- ۱ تحویل موقت

پس از آنکه پیمانکار عملیات موضوع پیمان را برطبق قرارداد انجام داد مشروط بر آنکه باقی مانده و یا نقایص کارها مربوط به قسمت عمده ای از یک کار اساسی و یا به صورتی نباشد که استفاده از کار انجام شده را غیرممکن سازد میتواند از طریق دستگاه نظارت تقاضای تحویل موقت کرده و نماینده خود را برای عضویت در کمیسیون تحویل معرفی کند و در عین حال انجام دادن کارهای جزیی باقیمانده را نیزتقبل کند. کمیسیون تحویل موقت فهرستی از معایب و نقایص کارها وعملیات ناتمام را تنظیم و ضمیمه صورت مجلس تحویل موقت میکند و برای رفع نقایص و تکمیل کارهای ناتمام مهلتی برای پیمانکار تعیین و به دستگاه نظارت ماموریت میدهد که در راس مهلت مزبور عملیات را مجددآً بازدید کند و اگر براساس فهرست نقایص، هیچگونه عیب و نقص و کار ناتمامی باقی نمانده باشد صورت مجلس تحویل موقت و گواهی رفع نقایص و معایب را برای کارفرما ارسال میآند تا پس ازتصویب او به پیمانکار ابلاغ شود.

در صورتی که پیمانکار حاضر به رفع نقایص و معایب نباشد کارفرما حق دارد معایب و نقایص و تکمیل کارهای ناتمام را راسآً و یا به هر ترتیبی که مقتضی بداند رفع نماید و هزینه آنرا از محل سپرده حسن انجام کار یا هر نوع مطالبات وسپردهای که پیمانکار نزد او دارد برداشت کند.

۲-۵ ابطال ضمانتنامه انجام تعهدات

پس از تصویب صورت مجلس تحویل موقت ضمانت نامه انجام تعهدات، آزاد میشود.

۳-۵ ابطال ضمانتنامه پیش پرداخت

ضمانت نامه پیش پرداخت تا پایان مدت پیمان معتبراست و مبلغ آن با پرداخت صورت وضعیتها بتدریج تقلیل مییابد به نحوی که کل پیش پرداخت با آخرین صورت وضعیت موقت مستهلک میشود.

۴-۵ تهیه صورت وضعیت قطعى

به محض آنکه تحویل موقت کارها انجام گرفت دستگاه نظارت با همکاری پیمانکار اقدام به اندازه گیری و تهیه صورت وضعیت قطعی کارهای انجام شده خواهد کرد.صورتحساب قطعی ماخذ تصفیه نهایی پیمانکار خواهد بود وپس از امضای آن از طرف کارفرما و پیمانکار برای طرفین قطعی است و اعتراض به آن بلا اثر خواهد بود.

۵-۵ استرداد نصف وجه الضمان (سپرده حسن انجام کار)

چنانچه پیمانکار قبلا وجه الضمان را درمقابل تسلیم ضمانتنامه دریافت نکرده باشد نصف آن بلافاصله پس از تصویب صورت مجلس تحویل موقت از طرف کارفرما به پیمانکار مسترد میشود.

۶-۵ برچیدن کارگاه

پیمانکار باید در پایان کار نسبت به برچیدن و تخریب وخارج نمودن مواد حاصل از آن اقدام نماید. هزینه های مربوط به برچیدن کارگاه کلا به عهده پیمانکار است و مصالح حاصل از تخریب نیز به وی تعلق دارد.

۷-۵ دوره تضمین

حسن انجام عملیات موضوع پیمان از تاریخ تحویل موقت برای مدتی که در قرارداد مشخص شده است تضمین میشود. اگر در دوره تضمین معایب و نقایص در کار مشاهده شود که ناشی از عدم رعایت مشخصات مذکور در مدارک پیمان باشد پیمانکار مکلف است آن معایب و نقایص را به هزینه خود رفع نماید. در غیر این صورت، کارفرما حق دارد معایب و نقایص را راسآً یا به هر ترتیب که مقتضی بداند رفع نموده و هزینه آن را از محل نصف وجه الضمان برداشت کند.

۸-۵ تحویل قطعى

کارفرما پس از پایان دوره تضمین به تقاضای پیمانکاراعضای کمیسیون تحویل را تعیین و به پیمانکار معرفی میکند.کمیسیون مزبور پس از بازدید کارها، هرگاه عیب و نقصی مشاهده نکند تحویل قطعی انجام خواهد گرفت و بلافاصله صورت مجلس مربوط به آنرا تنظیم و تصویب آن به پیمانکار ابلاغ میشود.

۹-۵ استرداد نصف دیگر وجه الضمان (سپرده حسن انجام کار)

نصف دیگر وجه الضمان پس از تصویب صورت مجلس تحویل قطعی از طرف کارفرما به پیمانکار مسترد میشود.

حسابدارى قراردادهاى بلندمدت پیمانکارى

سیستم حسابداری موسسات پیمانکاری باید طوری طراحی شود که سود یا زیان دقیق پیمان در پایان کار تعیین شود. در حسابداری قراردادهای بلندمدت پیمانکاری ازاصول هزینه یابی سفارش کار تبعیت میشود. از این رو،برای آنکه بهای تمام شده هر طرح بطور جداگانه مشخص شود باید برای هر قرارداد پیمانکاری که منعقد میشودحسابی جداگانه در دفاتر افتتاح و برای سهولت مراجعه به اسناد و مدارک نظیر برگ درخواست کالا، حواله انبار و لیست دستمزد به هر پیمان شماره خاصی اختصاص یابد.

مساله اساسی در حسابداری پیمانکاری تعیین مخارج ودرآمد هر دوره مالی در طول مدت قرارداد است.

در موردحسابداری قراردادهای بلندمدت پیمانکاری ذکر نکات زیرضروری است:

١- دورهای که مخارج مربوط به یک طرح شناسایی میشودبا امضای قرارداد آغاز و با تکمیل آن خاتمه می یابد.

٢- مخارجی را که پیمانکار قبل از انعقاد قرارداد برای شرکت در مناقصه انجام میدهد در صورتی که قابل تشخیص و شناسایی باشد جزو بهای تمام شده پیمان محسوب میشود در غیراین صورت جزو هزینه های دوره وقوع خواهد بود.

٣- در یک واحد پیمانکاری مخارج انجام شده را میتوان به ترتیب زیر طبقه بندی کرد:

الف-مخارج مستقیم، مانند مواد و مصالح مصرفی درپیمان، دستمزد کارگران و سرپرستان کارگاه واستهلاک ماشین آلات بکار گرفته شده در پیمان که جزو بهای تمام شده پیمان به شمار میآید.

ب -مخارج غیرمستقیم، مانند هزینه تعمیرگاه مرکزی، طراحی و خدمات فنی که بین پیمانهای مختلف مشترک است که معمولابرمبنای معقولی مانند دستمزد مستقیم، موادمستقیم و مبلغ پیمان بین پیمانهای مختلف سرشکن میشود.

ج -مخارج بی ارتباط با پیمانها، مانند هزینه های تحقیق و توسعه، هزینه های مالی غیر مرتبط باپیمانها و هزینه استهلاک ماشین آلات وتجهیزاتی که در پیمانها بکار گرفته نشده است. این مخارج جزوبهای تمام شده پیمان به حساب نمی آید زیرا با پیشرفت هیچیک ازپیمانها ارتباط ندارد. اما در برخی مواردهزینه های عمومی و اداری، هزینه های تحقیق وتوسعه و هزینه های مالی که بطور مشخص باقرارداد معینی ارتباط دارد به عنوان بخشی ازمخارج انباشته پیمان به حساب میآید.

٤ - ضمانتنامه هایی که پیمانکار در طول اجرای طرح به کارفرما تسلیم می نماید میتواند به شکل آماری خارج ازدفاتر و یا در حسابهای انتظامی ثبت شود.

روشهاى متداول حسابدارى قراردادهاى بلندمدت پیمانکارى

موسسات پیمانکاری برای حسابداری قراردادهای بلندمدت از دو روش زیر پیروی میآنند:

١- روش درصد پیشرفت کار

٢- روش کار تکمیل شده

بکارگیری هر یک از روشهای یاد شده به توانای یپیمانکار در برآورد قابل اتکا از مخارج پیمان، درآمد پیمان ومیزان پیشرفت کار بستگی دارد.

۱ روش درصد پیشرفت کار

در روش درصد پیشرفت کار، درآمد و سود ناخالص پیمان به تناسب پیشرفت عملیات یعنی درصد پیشرفت کار شناسایی میشود. در این روش، شناسایی سود ناخالص پیماندر هر دوره مالی، براساس پیش بینی کل مخارج و پیش بینی صورت وضعیتهایی که در طول دوره اجرای طرح تاییدخواهد شد انجام میگیرد.

برای حسابداری قراردادهای بلندمدت پیمانکاری طبق روش درصد پیشرفت کار، مخارج و صورت وضعیتهای تاییدشده در طول اجرای طرح به ترتیب در حساب پیمان درجریان ساخت وحساب کار گواهی شده (یا صورت وضعیتهایپیشرفت کارها) ثبت میشود. حساب پیمان در جریان ساخت مشابه حساب کار در جریان ساخت در روش هزینه یابی سفارش کار است با این تفاوت که سودناخالص پیمان در هردوره مالی نیز به مخارج اجرای طرح اضافه میشود. بنابراین،مانده این حساب در پایان دوره مالی به ارزش خالص بازیافتنی (بهای تمام شده بعلاوه سودناخالص) گزارش میگردد.

حساب کار گواهی شده مشابه حساب درآمد تحقق نیافته است که مانده بستانکار دارد. در تاریخ تهیه صورتهای مالی، مانده حساب پیمان در جریان ساخت وحساب کار گواهی شده هر قرارداد جداگانه از یکدیگر کسر ونتیجه جزو دارایی جاری یا بدهی جاری در ترازنامه گزارش میشود.

منطق بکارگیری روش درصد پیشرفت کار این ا ست که کارفرما و پیمانکار طبق قرارداد، تعهدات الزام آوری راپذیرفته اند. پیمانکار مسئولیت کامل اجرای عملیات موضوع پیمان را پذیرفته است و کارفرما متعهد است که در آخر هرماه صورت وضعیت کلیه کارهایی را که انجام یافته است براساس نرخهای مورد توافق به پیمانکار پرداخت کند. درنتیجه در جریان پیشرفت کار >فروش< بتدریج واقع میشود،بنابراین درآمد و هزینه نیز باید به همین نحو شناسایی شود.

مزیت اصلی روش درصد پیشرفت کار این است که درآمد به تناسب پیشرفت عملیات شناسایی و با هزینه هایواقع شده برای رسیدن به همان مرحله مقابله میشود یعنی تطابق هزینه و درآمد هر دوره به نحوی صحیح انجام میگیرد.امادر مقابل خطر اشتباه در برآورد را به همراه دارد. بدین جهت تا زمانی که نسبت به سودآوری کل پیمان اطمینانی نباشد منظور داشتن سود در صورتهای مالی مورد نخواهدداشت و کاربرد روش درصد پیشرفت کار نادرست است.

۲ روش کار تکمیل شده

در روش کار تکمیل شده درآمد و سود ناخالص پیمان هنگامی شناسایی میشود که کل پیمان یا بخش عمده ای از آن تکمیل و صرفآً کارهای جزیی باقیمانده باشد. برای حسابداری قراردادهای بلندمدت پیمانکار طبق روش کار تکمیل شده، مخارج و صورت وضعیتهای تاییدشده در طول اجرای طرح مشابه روش درصد پیشرفت کار، به ترتیب در حساب پیمان در جریان ساخت و حساب کار گواهی شده ثبت میشود اما شناسایی سود تا زمانی آکه پیمان تکمیل نشده است به تعویق میافتد.

مزیت اصلی روش کار تکمیل شده این است که سودپیمان زمانی تعیین میشود که کار خاتمه یافته یا به مراحل نهایی تکمیل رسیده است. دراین روش خطر شناسایی سودهایی که ممکن است کسب نشود به حداقل میرسد.اشکال اساسی روش کارتکمیل شده این است که درآمدی که در هر دوره مالی گزارش میشود میزان کار انجام شده طی آندوره را برروی پیمانها منعکس نمیکند. یعنی اگر چند پیمان بزرگ همگی در یک دوره مالی تکمیل شود و در دوره های قبل پیمانی به اتمام نرسیده باشد و یا در دوره های بعد پیمانی تکمیل نشود با وجود ثبات نسبی فعالیتهای انجام شده میزان سودی که گزارش میشود و سودی که به سهامداران تعلق میگیرد نادرست خواهد بود. همچنین اگر سود چندین ساله پیمان در یک سال به حساب منظور شود شرکت پیمانکاری مشمول ضریب مالیاتی بالاتری خواهد بود.

تقدیم به پریسا خانم

پریسا خانم بزودی نشریه 51 حسابرسی را با فرمت پاور پوینت روی وبلاگ قرار می دهم

امیدوارم توانسته باشم کمک کوچکی انجام داده باشم .

باقی در ادامه مطلب

موضوعات مرتبط: کتاب ها و pdf ، مطالب و مقالات حسابداری ، ،

امتحان فیزیک

امتحان فیزیک استاد سختگیر فیزیک اولین دانشجو رو برای پرسش فرا میخونه و سوأل رو مطرح میکنه:شما در قطاری نشسته اید که با سرعت80کیلومتر در ساعت حرکت میکند و ناگهان شما گرما زده شده اید،حالا چکار میکنید؟دانشجوی بی تجربه فورآ جواب میده من پنجره کوپه رو پایین میکشم تا باد بوزد،اکنون پروفسور میتونه سوأل اصلی را بدین ترتیب مطرح کنه:حال که شما پنجره کوپه رو باز کرده اید.....در جریان هوای اطراف اختلال حاصل میشود و لازم است موارد زیر را محاسبه کنید:محاسبه مقاومت جدید هوا در مقابل قطار؟تغییر اصطکاک بین چرخها و ریل؟آیا در اثر باز کردن پنجره،سرعت قطار کم میشود و اگر آری،به چه اندازه؟حسب المعمول دهن دانشجو باز مونده بود و قادر به حل این مسءله نبود و سرافکنده جلسه امتحان رو ترک کرد.همین بلا سر20دانشجوی بعد هم اومد که همگی تو امتحان شفاهی فیزیک مردود شدن.

پروفسور آخرین دانشجو رو برای امتحان فرا میخونه و طبق معمول سوأل اول رو میپرسه: شما در قطاری نشسته اید که با سرعت80کیلومتر در ساعت حرکت میکند و ناگهان شما گرما زده شده اید،حالا چکار میکنید؟این دانشجوی خبره میگه:من کتم رو در میارم.پروفسور اضافه میکنه که هوا بیش از اینها گرمه،دانشجو میگه خوب ژاکتم رو هم در میارم،هوای کوپه مث حمام سونا داغه،دانشجو میگه اصلآ لخت مادر زاد میشم.پروفسور گوشزد میکنه که2نفر دیگه تو کوپه هستن و این عمل شما مناسب نیس.دانشجو به آرامی میگه میدونم آقای پروفسور،این چندمین باره که من تو امتحان شفاهی فیزیک شرکت میکنم و اگه قطار مملؤ از مسافر......باشه،من اون پنجره لا مصب رو باز نمیکنم!![]()

با تشکر از استاد ارجمند حجت اله اسدی نسب

موضوعات مرتبط: داستان های آموزنده و مطالب جالب ، طنز حسابداری ، مطالب و مقالات حسابداری ، جوک های دانشجویی ، ،

Austin, TX

Founded in 1883, University of Texas--Austin is a public institution. University of Texas--Austin follows a semester-based academic calendar and its admissions are considered more selective.

#2 University of Illinois--Urbana-Champaign

Champaign, IL

University of Illinois--Urbana-Champaign is a public institution that was founded in 1867. The school has 38.4 percent of its classes with fewer than 20 students, and the student-faculty ratio at University of Illinois--Urbana-Champaign is 16:1.

#3 Brigham Young University--Provo

Provo, UT

Brigham Young University--Provo was established in 1875 as a private institution. Brigham Young University--Provo follows a semester-based academic calendar and its admissions are considered more selective.

#4 University of Pennsylvania

Philadelphia, PA

Founded by Benjamin Franklin, the University of Pennsylvania is a private institution in the University City neighborhood of Philadelphia, Pa., near Drexel University. Undergraduates can study in four academic departments: Arts and Sciences, Nursing, Engineering and Applied Sciences, and Wharton.

#5 University of Michigan--Ann Arbor

Ann Arbor, MI

University of Michigan--Ann Arbor has a total undergraduate enrollment of 26,208, with a gender distribution of 50.8 percent male students and 49.2 percent female students. 37.0 percent of the students live in college-owned, -operated, or -affiliated housing and 63.0 percent of students live off campus.

#6 University of Southern California

Los Angeles, CA

Undergraduates study in the College of Letters, Arts, and Sciences at the University of Southern California, a private school based in Los Angeles. The USC Trojans compete in the NCAA Division I Pacific-10 Conference and are particularly competitive in football.

#7 Indiana University--Bloomington

Bloomington, IN

Indiana University--Bloomington is a public institution that was founded in 1820. The school has 32.2 percent of its classes with fewer than 20 students, and the student-faculty ratio at Indiana University--Bloomington is 19:1.

#8 University of Notre Dame

Notre Dame, IN

The University of Notre Dame is a private, independent, Catholic institution in South Bend, Ind. Notre Dame’s athletic teams, known as the Fighting Irish, play in the NCAA Division I and are particularly competitive on the football field.

#9 New York University

New York, NY

A private institution, New York University was founded in 1831. New York University offers a Greek system, where 2.0 percent of the student body is involved in a sorority and 2.0 percent is involved in a fraternity.

#10 University of North Carolina--Chapel Hill

Chapel Hill, NC

University of North Carolina--Chapel Hill has a total undergraduate enrollment of 17,981, with a gender distribution of 41.0 percent male students and 59.0 percent female students. 47.0 percent of the students live in college-owned, -operated, or -affiliated housing and 53.0 percent of students live off campus.

موضوعات مرتبط: مطالب و مقالات حسابداری ، ،

تغییر سال مالی و مزایای آن: کدام شرکت ها باید سال مالی خود را تغییر دهند؟

بر اساس ماده ۱۵۵ قانون مالیاتهای مستقیم « سال مالیاتی عبارت است از یک سال شمسی که از اول فروردین ماه هر سال شروع و به آخر اسفند ماه همان سال ختم میشود اما در مورد اشخاص حقوقی مشمول مالیات که سال مالی آنها به موجب اساسنامه با سال مالیاتی تطبیق نمیکند درآمد سال مالی آنها به جای سال مالیاتی مبنای تشخیص مالیات قرار میگیرد و موعد تسلیم اظهارنامه و ترازنامه و حساب سود و زیان و سررسید پرداخت مالیات آنها چهار ماه شمسی پس از سال مالی است

در مشروح سایر موارد قانون مالیاتهای مستقیم از عبارت سال مالیاتی به وفور استفاده شده است مثل مواد ۱۰۰، ۱۰۱، ۱۱۰ و ۱۲۶.

در مفاد قانون تجارت، به صراحت قانون مالیاتهای مستقیم تعریفی از سال مالی و مالیاتی نشده است. صریحترین اشاره در بند ۱۹ ماده ۸ اصلاحیه قانون تجارت آمده، «تعیین آغاز و پایان سال مالی شرکت در موعد تنظیم ترازنامه و حساب سود و زیان و تسلیم آن به بازرسان به مجمع عمومی سالانه» که باید صاحبان سهام در طرح اساسنامه شرکت سهامی درج کنند. همچنین در مواد ۲۳۲، ۲۳۷، ۸۹ و ۱۳۸ به سال مالی اشاره و تاکید شده است.

در استانداردهای حسابداری تمامی مباحث بر مبنای سال مالی تدوین شده است. در استاندارد نحوه ارائه صورتهای مالی برای تعریف دوره گزارشگری آمده است «صورتهای مالی باید حداقل به طور سالانه ارائه شود.»

بنابر توضیح مفاد قوانین و مقررات فوق، انتخاب سال مالی برای شرکتها آزاد است و میتواند بر اساس یک سال شمسی انتخاب شود یا میتواند از هر تاریخی شروع و به یک سال بعد منتهی شود. (در این مقاله به عمد به دورههای کمتر از یک سال و کاربرد آن اشاره نمیشود). به طور مثال سال مالی از ۱/۱/۹۱ آغاز و به ۲۹/۱۲/۹۱ ختم یا از ۱/۷/۹۱ آغاز و به ۳۱/۶/۹۲ ختم میشود.

حتی میتواند از ۱۱/۱۰/۹۱ آغاز و به ۱۰/۱۰/۹۲ منتهی شود. بنابراین صاحبان سهام شرکتها چه در موقع تاسیس شرکت و چه در ادامه فعالیت میتوانند محدوده سال مالی خود را به دلخواه انتخاب، یا تغییر دهند. رسم انتخاب سال مالی از ابتدای فروردین لغایت اسفند ماه در بیشتر شرکتها اتفاق افتاده و دلیل آن برابر بودن با سال شمسی است.

اما تغییر سال مالی، یا انتخاب سال مالی که منطبق با سال شمسی نباشد فوایدی دارد که صاحبان سهام شرکتها تاکنون به آن توجه نداشتهاند و در مصاحبه با آنها، بیشتر از امکان تغییر اطلاع ندارند. تغییر و انتخاب سال مالی که منطبق با سال شمسی نباشد برای این گروه شرکتها پیشنهاد میشود:

۱- شرکتهایی که در ماه منتهی به پایان سال مالی کمترین میزان موجودی انبار را دارند، میتوانند محدودهای را انتخاب کنند که انجام و هزینه انبارگردانی آن به سهولت و ارزانتر تمام شود.

۲- شرکتهایی که تمایل دارند اطلاعات مالی سالانه آنها منطبق با شرکتهای همکار خارجی باشد، میتوانند سالی منطبق با سال میلادی انتخاب کنند یعنی از ۱۱/۱۰ لغایت ۱۰/۱۰ سال بعد.

۳- شرکتهایی که عضو شرکتهای گروه شرکت مادر هستند و سال مالی آنها با همدیگر منطبق نیست میتوانند هماهنگ شوند.

۴- شرکتهایی که مثلا در ۴ ماهه یا ۶ ماهه ابتدای سال شمسی ترافیک کاری دارند و باید جوابگوی مشتریان خود باشند، میتوانند سال مالی خود را به نیمه دوم سال تغییر دهند. اینجانب با مطالعهای که روی سالهای مالی موسسات حسابرسی انجام دادهام، متوجه شدم عمده موسسات حسابرسی سال مالی متفاوتی نسبت به سال شمسی دارند و علت آن تنها به دلیل ترافیک فعالیت ۴ ماهه آنها است که با آن آشنا هستید.

.

۵- شرکتهایی که قصد دارند دوره بستن حسابها، انجام حسابرسی مالی و برگزاری مجمع و انجام حسابرسی مالیاتی تا ۲۹ اسفند ماه تمام شود، میتوانند سال مالی منتهی به ۳۱ مرداد ماه را انتخاب کنند.

در این صورت امور مالی وظیفه بستن حسابها، تهیه صورتهای مالی و اظهارنامه مالیاتی را در فصل پاییز انجام میدهد، همچنین حسابرسی مالی و مالیاتی با هزینه کمتری صورت میپذیرد (در نیمه دوم سال معمولا حسابرسان ظرفیت مازاد دارند) و کارکنان و مدیران از تعطیلات نوروزی و تابستان استفاده کامل میبرند و ضمنا زمان رسیدگی ممیزین محترم مالیاتی معمولا در نیمه دوم سال صورت میپذیرد. بنابراین با فرصت مناسب، طرفین به بحثهای مالیاتی میپردازند. از طرف دیگر تهیه دفاتر قانونی و تحویل اظهارنامه مالیاتی در زمانی انجام میشود که حضور ارباب رجوع در ادارات مربوطه کاهش یافته است.

بنابراین هر شرکتی میتواند تعریفی برای سال مالی خود انجام دهد و نسبت به تغییر آن اقدام کند. بیش از ۹۹ درصد شرکتها سال مالی شمسی را انتخاب کردهاند که با مطالعه موضوع فعالیت شرکت، ترافیک کاری، مباحث پرسنلی، مراجعات به ادارات و سازمانهای دولتی و سایر مثالهایی که در این نوشتار آمده است میتوانند نسبت به تغییر سال مالی اقدام کنند. اگر این اقدام صورت پذیرد پلهای از ارتقای فرهنگ شرکت داری طی شده است (در مورد نحوه تغییر آن حتما با بازرس شرکت مشاوره شود).

موضوعات مرتبط: مطالب و مقالات حسابداری ، ،

متن زير خلاصهاي از مقاله مندرج در شماره پاييز 2012 نشريه اوراق مشتقه سوئيس به قلم آقاي ميچ فالشر، رئيس هيات مديره انجمن صنعت قراردادهاي آتي ژاپن است.

دوشنبه 91/9/27، امور بين الملل بورس اوراق بهادار تهران گزارش ميدهد. بورس اوراق بهادار توکيو به تازگي موفق شد طرح خريد سهام بورس اوزاکا را به سرانجام برساند که بر اساس آن از ابتداي ژانويه سال آينده اين دو بورس با يکديگر ادغام خواهند شد و به صورت يک شرکت با نام گروه بورس هاي ژاپن فعاليت خواهند کرد. بازارهاي سهام اين دو بورس از ژوئيه 2013 در محل بورس توکيو ادغام مي شود و سامانه معاملات فعلي بورس توکيو و سامانه تسويه و پاياپاي اوراق بهادار ژاپن در بورس جديد به کار گرفته خواهد شد. عمليات بازارهاي اوراق مشتقه ژاپن، بخصوص قراردادهاي آتي Nikkei از ابتداي سال 2014 همگي به بورس اوزاکا منتقل خواهند شد و معاملات آن توسط سامانه همين بورس انجام مي شود. با اينحال، سامانه تسويه و پاياپاي بورس توکيو عمليات پس از معامله اوراق مشتقه را بر عهده خواهد گرفت. بازار نقدي اوراق بهادار در بورس توکيو به مراتب بزرگتر از بورس اوزاکاست و در حقيقت، بورس توکيو بازار سهام اصلي ژاپن به شمار مي رود. با اين وجود، بورس اوزاکا نوآوري هاي قابل ملاحظه اي داشته و موفقيت زيادي در توسعه ابزار مشتقه خود بدست آورده است. قراردهاي آتي Nikkei225 در ميان ده قرارداد آتي معتبر شاخص سهمي دنيا قرار دارد و بخش مربوط به بازارهاي مشتقه يکي از عوامل اصلي ادغام دو بورس و طراحي راهکارهاي آتي گروه بورس بورس ژاپن بوده است. کشور ژاپن معمولا در اجرايي کردن طرح هاي ادغام بسيار آهسته عمل مي کند، اما اين طرح جديد ظاهرا از استثنائات بوده است. تعيين اعضاي هيات مديره شرکت جديد و ارايه برنامه کسب و کار در حال انجام است. فشارهاي دولتي و تمايل قانونگذاران و فعالان بازار باعث تسريع کار مي?شود. بيست و پنج سال پيش از اين بسياري تصور مي کردند ژاپن به زودي به مرکز مالي آسيا بدل گردد. بورس توکيو از حيث ارزش بازار بزرگترين بورس دنيا لقب داشت و نخستين بورسي بود که قراردادهاي آتي مالي را در قاره آسيا معرفي کرد. بورس کالاي توکيو هم يکي از مهمترين بازارهاي کالاي بين المللي بحساب مي آمد. با اينحال، توسعه بيشتر اين بازارها به واسطه شرايط قانونگذاري و ساختار مقررات در ژاپن ميسر نشد. بازارهاي مختلف مالي در اين کشور به مثابه سيلوهايي از يکديگر جدا شدند و به هريک مقررات و قوانين جداگانه اي توسط نهادهاي ناظر متفاوت اعمال گرديد. در نتيجه، مشکلات اجرايي و هزينه هاي فوق العاده زيادي به کارگزاران و فعالان بازارها تحميل شد و کسب و کار بورسي با محدوديت هايي مواجه گرديد. اين در حالي بود که خارج از ژاپن طي اين سالها بازارهاي جهاني توسعه شگفت انگيزي داشتند و ژاپن تا حدودي عقب ماند. در آسيا، کشورهاي چين، کره و هندوستان از حيث توسعه بازارهاي بورسي از ژاپن پيشي گرفتند و هنگ کنگ و سنگاپور به محيط مناسبي براي سرمايه گذاري بين المللي در آسيا تبديل شدند. به همين خاطر، ادغام بورس هاي توکيو و اوزاکا گامي مهم در اصلاح بازار مالي ژاپن بحساب مي آيد. ايجاد يک بورس فراگير به تحکيم موقعيت بين المللي ژاپن ميان بازارهاي مالي آسيا کمک مي کند. در حقيقت، دولت ژاپن سيلوهاي خود ساخته را که باعث جداسازي فعاليت هاي کسب و کار و محصولات مالي مي شوند، از بين برده است تا موجب يکپارچگي بازارهاي بورسي شود. ژاپن سومين اقتصاد بزرگ دنيا و کشوري با پيشرفته ترين زيرساخت ها در آسيا است و تصور مي شود با اقدماتي نظير ادغام بورس هاي توکيو و اوزاکا به همراه اصلاحات مالياتي مبادلات مالي و ارتقاي سطح فناوري و عملکرد بورس ها که از جمله ماموريت هاي دولت اين کشور اعلام شده قادر خواهد بود به موقعيت منحصر بفرد دو دهه پيش خود در منطقه آسيا دست يابد.

موضوعات مرتبط: مطالب و مقالات حسابداری ، ،

تسویه حساب یا تصفیه حساب ؟؟؟

ریشه عبارت تسویه " سوی " است و این عبارت خود مصدری بر وزن تفعله است و شکل دیگری از مصدر تفعیل و به معنای اجرای مساوات می باشد.

- ریشه عبارت تصفیه " صفی " است که این نیز مصدری بر وزن تفعله است و به معنای صاف کردن می باشد .

خوب با توجه به معانی این دو عبارت موضوع کمی ساده می شود. صاحبان دارائیهای شرکت در حال تصفیه کسی نیست غیر از بستانکاران و سهامداران اما با توجه به مفاد قانون ، خود بستانکاران به طبقات مختلفی بر حسب اولویت اعاده و استیفاء طبقه بندی می شوند :

- بستانكاران با وثیقه

- بستانكاران با حق رجحان

- بستانكاران عادی

بر اساس همین طبقه بندی و اولویت است که نسبت به پرداخت بدهی ها اقدام می گردد. طبق قانون پس از اینکه کلیه تعهدات شرکت نسبت به بستانکاران ادا شد هر انچه که ماند مربوط به سهامداران شرکت می باشد که خود سهامداران نیز حسب نوع سهام آنها اولویت بندی خواهند شد ( سهام ممتاز با شرایط خاص ، سهام ممتاز بدون شرایط خاص و سهام عادی ).

با توضیحات اخیر مشخص است که هیچگونه مساواتی در این روند رعایت نشده است بلکه اقدام به صاف کردن کلیه حسابها شده است ضمن اینکه موجودیت شرکت نیز با این روال صاف خواهد شد و همه چیز موردصاف شدن یا تصفیه قرار می گیرد . مدیر تسویه مأمور اجرای مساوات نیست بلکه مأمور صاف کردن کلیه حسابهاست .

موضوعات مرتبط: مطالب و مقالات حسابداری ، ،

حسابرسی چیست ؟

تعریف و هدف حسابرسی

حسابرسی یعنی بازرسی جستجو گرانه مدارک حسابداری و سایر شواهد زیر بنای صورتهای مالی .حسابرسان از راه کسب آگاهی از سیستم کنترل داخلی و بازرسی مدارک،مشاهده داراییها،پرسش از منابع داخل و خارج شرکت و اجرای سایر روشهای رسیدگی ،شواهد لازم را برای تعیین این که صورتهای مالی، تصویری مطلوب و به نسبت کامل از وضعیت مالی شرکت و فعالیتهای آن در طول دوره مورد رسیدگی ارائه می کند یا خیر،گردآوری می کنند.

یااینکه حسابرسی فرایندی است منظم و با قاعده جهت جمع آوری و ارزیابی بیطرفانه شواهد درباره ادعاهای مربوط به فعالیتها و وقایع اقتصادی،به منظور تعیین درجه انطباق این ادعاها با معیارهای از پیش تعیین شده و گزارش به افراد ذینفع.

فلسفه و جایگاه حسابرسی

برای اینکه فلسفه حسابرسی روشن شود لازم است نقش حسابرسی که بیان کننده عوامل موثر در تعیین نقش حسابرسی است بیان گردد . این نظریه ها که در مجموع فلسفه حسابرسی را تشکیل می دهند بطور موثر از اوائل دهه 1960 میلادی شکل گرفته اند و بتدریج تکامل یافته اند . مدلهای نقش حسابرسی ریشه در جامعه شناسی دارند . به اعتقاد جامعه شناسان موقعیت و وظیفه هر شخص در اجتماع توسط انتظارات جامعه تعیین می شود . آقای حمید راوی در مجله حسابرس در رابطه با فلسفه حسابرسی نظرات زیر را بیان کرده است :

نظریه شبه قضائی

بر طبق این نظریه ، نقش حسابرسان را قانون تعین میکند و قانون از طریق اعطای اختیاراتی به حسابرسان برای آنها نقشی شبیه قاضی قائل است . مثلا طبق ماده 148 اصلاحیه قانون تجارت ایران مصوب سال 1347 بازرسان مکلفند درباره صحت و درستی صورت دارایی و صورت حساب دوره عملکرد و سود و زیان و ترازنامه ای که مدیران برای تسلیم به مجمع تهیه می کنند و همچنین درباره صحت مطالب و اطلاعاتی که مدیران در اختیار مجامع عمومی گذاشته اند اظهار نظر کنند . از جمله اختیاراتی که قانون به بازرس می دهد ، دسترسی کامل به مدارک و سوابق شرکت و انجام هرگونهرسیدگی و تحقیقی است که لازم بداند . بدین ترتیب در مدل فوق نقش حسابرس در ارتباط با صورتهای مالی صاحبان کار ، مشابه نقش قاضی است در ارتباط با دعاوی قانونی .

نظریه مسئولیت اجتماعی

برخی استدلال می کنند که نقش حسابرس را نمی توان در چارچوب مسئولیتهای صرفا قانونی محدود کرد انتظارات جامعه مسئولیتهای دیگری را در مقابل حسابرس قرار می دهد، این نظرات بطور خلاصه چنین است :

1- کشف تقلب و کارهای غیرقانونی مدیران

2- گزارش درمورد کارائی و شایستگی مدیران

3- گزارش در مورد کنترلهای داخلی شرکتها

4- حفظ منابع سایر استفاده کنندگان از صورتهای مالی

نظریه مباشرت و نظارت

براساس این نظریه مدیران مباشران سهامداران تلقی می شوند . مدیران عبارتند از متخصصینی که سهامداران کار اداره و مدیریت وجوه خود را به آنها محول نموده اند . در این نظریه فرض بر این است که تمامی اطراف قضیه رفتار منطقی و معقول دارند ، همچنین فرض می شود که سرمایه گذاران از خطرات فریبکاری مدیران آگاهند و مدیران نیز از نگرانی سهامداران از این بابت اطلاع دارند . به همین علت مدیریت شرکت ، خود علاقمند به حسابرسی صورتهای مالی شرکت است . یکی از راههای آسوده خاطر کردن سرمایه گذاران ارائه صورتهای مالی حسابرسی شده است . این بدان معناست که مدیریت شرکت خود علاقمند به حسابرسی صورتهای مالی شرکت است و اعتقاد دارد که اگر کیفیت حسابرسی مطلوب نباشد ، سرمایه گذاران به مدیریت شرکت و صحت عمل او شک می کنند و در نتیجه ریسک سرمایه گذاری خود را بالاتر ارزیابی می کنند و لذا حاضرند سهام شرکت را به بهای کمتر خریداری کنند . این امر موجب می شود که هزینه های تامین مالی شرکت افزایش یابد و رشد شرکت با کندی مواجه شود ، بنابراین نظریه ، مدیریت خود دارای انگیزه های قوی جهت تاکید بر ارتقای کیفیت نظارت است و خواهان حسابرسی مستقل می باشد . این مدلها همزمان با تاکید متقابل بر یکدیگر در تعیین نقش کنونی حسابرس و نحوه گزارشگری دخالت داشته اند ، در عین حال ، مدل مسئولیت اجتماعی حسابرس بیش از مدلهای دیگر پاسخگویی تحولات اخیر گزارشگری است .

انواع حسابرسی

صاحبنظران تقسیم بندی های مختلفی از انواع حسابرسی ارائه کرده اند. به عنوان مثال آقای آرنز(arens) در کتاب نگرش جامعی بر حسابرسی، حسابرسی را به 3 نوع عملیاتی، مالی و رعایت تقسیم بندی کرده است.

تقسیم بندی دیگری نیز در این رابطه وجود دارد که یکی در این جا ذکر می شود:

- انواع حسابرسی از نظر تابعیت سازمانی:

حسابرسی مستقل: این نوع حسابرسی توسط افرادی مستقل از شرکت صورت می پذیرد که کارکنان واحد مورد رسیدگی نمی باشند و انتخاب آنها به عهده واحد مورد رسیدگی نیست.

- حسابرسی داخلی: معمولاً این نوع حسابرسی در مؤسسات بزرگ مشاهده می شود. حسابرسان داخلی در ارکان مؤسسات مورد حسابرسی هستند و در چارت سازمانی مؤسسه جایی برای آنان در نظر گرفته شده و حدود وظایف و اختیارات آنان روشن شده است.

هدف اصلی حسابرسی داخلی، ارزیابی نحوه انجام وظایف محول بر واحدهای مختلف مؤسسه است. کارکنان حسابرسی داخلی معمولاً زیر نظر مدیر عامل یا مقام ارشد دیگری می باشند. این موقعیت بالا در ساختار سازمانی مؤسسه، اطمینان می دهد که حسابرسان داخلی به اکثر واحدهای مؤسسه دسترسی داشته باشند. لازم است حسابرسان داخلی مستقل از رؤسای قسمتها و مدیرانی باشند که کار آنان را حسابرسی می کنند.

- انواع حسابرسی از نظر دلیل ارجاع کار:

حسابرسی الزامی: مانند حسابرسی شرکت های سهامی عام مطابق مقررات بورس اوراق بهادار تهران.

حسابرسی اختیاری: در چنین حالتی انجام حسابرسی یک کنترل اختیاری است و می تواند توسط صاحبان سهام مورد درخواست واقع نشود.

- انواع حسابرسی از نظر نوع رسیدگی:

- حسابرسی صورت های مالی: عبارت است از اظهار نظر تخصصی نسبت به مطلوبیت صورت های مالی در چارچوب اصول پذیرفته شده حسابداری. این نوع حسابرسی که توسط مؤسسات حسابرسی صورت می پذیرد، بررسی صورت های مالی شامل ترازنامه،صورت های سود و زیان یا سود (زیان) انباشته و گردش وجوه نقد و یادداشت های همراه را شامل می شود.

حسابرسی رعایت: حسابرسی رعایت عبارت است از جمع آوری و ارزیابی شواهد به منظور دستیابی به یافته هایی در خصوص رعایت قوانین و دستور العمل ها و ارئه گزارش در این رابطه. لازم به ذکراست که معیار در حسابرسی رعایت از پیش تعیین شده است . این معیار می تواند در قالب قوانین

مالیاتی و از این قبیل باشد. از اینرو حسابرسی هیچ گونه نقشی در رابطه با تعیین وتشخیص معقول با مناسب بودن معیار ندارد.

حسابرسی ویژه: نوع خاصی از حسابرسی است که موضوعی مشخص و از پیش تعیین شده را در بررسی می کند و ممکن است به درخواست صاحبان سهام مؤسسه حسابرسی شونده و یا غیر از آن صورت پذیرد. از جمله مواردی که این نوع حسابرسی انجام می گیرد عبارت است از:

- کشف تقلب و سوء استفاده کارکنان یا مدیریت در شرکت

- مطابقت صورت های مالی با قرادادهای منعقده.

حسابرسی عملیاتی: فرایندی است منظم و با قاعده که به ارزیابی کارآیی، اثر بخشی، و رعایت صرفه های اقتصادی یک سازمان چارچوب کنترل های مدیریتی و گزارش نتایج ارزیابی همراه با ارائه پیشنهادات و توصیه های اصلاحی به افراد ذیصلاح می پردازد و نهایتاً منجر به استفاده بهینه از منابع سازمانی و ارتقاء بهره وری آن خواهد شد.

عموماً حسابرسان در حسابرسی عملیاتی در مورد کلیه علمیات شرکت اظهار نظر نمی کنند، بلکه یافته ها و نتیجه گیریهای خود را در مورد عملکردها، فرایندها و روش های کنترل داخلی خاص که می تواند بطور کاراتر و اثر بخش تر انجام گیرد بیان می کنند.

تا کنون در ایران حسابرسی عملیاتی به شکل گسترده انجام نمی پذیرد در صورتیکه امکانات اجرای این نوع حسابرسی فراهم آید، انتظار می رود مزایای زیر که نتیجه این نوع حسابرسی است فراهم آید:1- شناسایی آن دسته از هدف ها، سیاست ها و روش های سازمانی که تا کنون تعریف نشده باقی مانده اند.

2- ارزیابی اثر بخشی سیستم های کنترل مدیریت

3- ارزیابی میزان قابلیت اطمینان و فایده گزارش های مدیریت

4- شناسایی تواناییها و فرصت های بالقوه به منظور بهبود سودآور، افزایش درآمدو کاهش هزینه ها.

5- ارزیابی میزان رعایت هدف ها، سیاست ها و رویه های سازمانی

6- شناسایی معیارهای اندازه گیری میزان نیل به هدف های سازمان.

7- شناسایی راهکارهای جایگزین.

8- ارزیابی مستقل و بیطرفانه عملیات مشخص

9- شناسایی اشکالات نقاط ضعف و دلایل بروز آنها

حسابرسی مبتنی بر سیستم:

ویژگی اصلی این نحوه عمل، اتکاء بر سیستم کنترل داخلی به عنوان مبنایی جهت حصول اطمینان از قابلیت اعتماد اطلاعات منعکسه در حساب هااست. در این روش، کنترل های داخلی به منزله یک منبع جدید شواهد حسابرسی در کنار آزمون های تفصیلی، نقش اساسی پیدا می کنند. بدین لحاظ هر گاه کنترل های داخلی صاحبکار موثر ارزیابی گردد، حسابرس قادر خواهد بود برای کسب بخشی از اطمینان لازم در مورد صحت سوابق حسابداری به کنترل های مزبور اتکا نماید.

حسابرسی مبتنی بر ریسک: «در این روش با استفاده از روش های آماری، میزان شواهد مورد لوزم جهت ارائه اظهار نظر تعیین می شود و با در نظر گرفتن سطح اطمینان و پیش بینی زمان و هزینه، استراتژی کلی حسابرسی پایه ریزی می شود. استفاده از روش مذکور مزایایی چون کاهش هزینه و زمان عملیات جسابرسی را به همراه خواهد داشت».

قابل ذکر است که هم اکنون روش حسابرسی مورد استفاده در ایران، حسابرسی مبتنی بر سیستم می باشد.

تحول در متدولوژی حسابرسی:

متدولوژی حسابرسی همگام با شناخت روش های مورد استفاده و روشن شدن کاستی های این روش ها به منظور بالابردن اعتماد عمومی نسبت به گزارش های حسابرسی و قابلیت دفاع از آنها و نیز به دلیل پیچیدگی روزافزون فعالیت های مربوط به کسب و کار، تغییر یافته است. تغییرات کیفی در متدولوژی حسابرسی اغلب در مقاطعی از زمان صورت گرفته که نارسایی هایی روش های موجود در محافل حرفه ای و یا محاکم قضایی کشورها مورد سؤال قرار گرفته و دست اندرکاران این حرفه را به چاره جویی جهت رفع نارسایی ها و نهایتاً تکمیل و اصلاح و نحوه کلی حسابرسی را داشته است. در این مسیر تکامل روش های زیر را می توان یافت:

حسابرسی مبتنی بر سند رسی یا" حسابرسی رویدادهای مالی":

این نحوه عمل حسابرسی ، سندرسی را مبنای اصلی کار قرار می دهد و معاملات را به طور نمونه یا کامل از نقطه نظر مستندات و شواهد اعتبار و دقت ثبت های حسابداری مورد سند رسی قرار می دهد. کنترل محاسبات، بررسی طبقه بندی رویدادهای مالی و تطبیق صورت های مالی با دفاتر، بخشی از بررسی های این نحوه عمل است.

حسابرسی مبتنی بر ترازنامه:

در این نحوه عمل حسابرسی، حسابرس کوشش خود را بر اثبات اقلام مندرج در ترازنامه متمرکز می نماید. در این روش فرض بر این است که وجود دارایی ها و بدهی ها مؤید وقوع معاملات و نقل وانتقالات مالی مربوط است. مزیت این نحوه عمل، صرفه جویی در مدت زمان حسابرسی و انجام آن در یک مرحله بعد از پایان سال مالی است. این روش هر چند وجود دارایی ها و بدهی ها را اثبات می کند، لیکن شواهدی حاکی از اعتبار معاملات ثبت شده بدست نمی دهد.

وظیفه حسابرس خارجی

همانگونه که از محتوای دو هدف فوق الذکر استنباط می شود وظیفه حسابرس خارجی صرفاً رسیدگی به صورتهای مالی و ارزیابی عملکرد مالی شرکت مزبور در چارچوب قوانین و مقررات پذیرفته شده و مواد اساسنامه شرکت است . در حقیقت هدف حسابرس از رسیدگی به صورتهای مالی طبق استانداردهای پذیرفته شده حسابرسی عبارت است ازاظهار نظر نسبت به اینکه آیا صورتهای مالی و نتایج و تغییرات در وضعیت مالی را طبق اصول مورد قبول حسابداری که بطور یکنواخت اعمال شده است بنحو مطلوب نشان می دهد یا خیر

تحول هدف های حسابرسی

هدف اصلی از حسابرسی در سال های قبل از ابتدای قرن بیستم کشف تقلب بود. در نیمه اول این قرن، هدف حسابرسی از کشف تقلب فاصله گرفت و به سوی هدف جدید یعنی این که آیا صورت های مالی را منصفانه ارئه می دهد یا خیر تغییر کرد. به عبارت صحیح تر: «هدف از حسابرسی صورت های مالی این است که حسابرس بتواند درباره این که صورت های مزبور از تمام جنبه های با اهمیت طبق اصول متداول حسابداری تهیه شده است اظهار نظر کند».

کشف تقلب هنوز به عنوان یکی از هدف های جزئی حسابرسی مطرح است، چرا که وجود تقلب یا اشتباه به طور مؤثری بر اظهار نظر حسابرس نسبت به صورت های مالی تأثیر می گذارد.

نقش اصلی حرفه حسابرسی

دلیل اصلی وجود حرفه حسابرسی مستقل افزایش اعتبار صورت های مالی است. اجرای این نقش، حسابرسان را در موقعیتی منحصر به فرد در جامعه قرار می دهد. اعتبار دادن به صورت های مالی به معنای ایجاد اطمینان از مطلوبیت ارائه و قابیلیت اتکای آنها ست. افرادی صلاحیت افزایش صورت های مالی را دارند که:

اولاً: صلاحیت فنی لازم برای اجرای یک رسیدگی را داشته باشند.

ثانیاً: مستقل از شرکت مورد رسیدگی باشند تا جامعه نسبت به واقع بینی و بی طرفی آنان اطمینان حاصل کند.

استفاده از عبارت حسابرسی شده در صورت های مالی به این معناست که ترازنامه، صورت سود و زیان، سود و زیان انباشته و صورت گردشی وجود نقد شرکت همراه یک گزارش حسابرسی است که توسط حسابرسان مستقل تهیه شده که در آن نظر حرفه ای خودر را نسبت به مطلوبیت ارائه صورت های مالی شرکت اظهار کرده اند.

موضوعات مرتبط: مطالب و مقالات حسابداری ، ،

حسابداری صنعتی چیست

منظور از حسابداری صنعتی (بهای تمام شد) چیست؟

حسابداری صنعتی شاخهای از علم و فن حسابداری است که وظیفه جمع آوری اطلاعات مربوط به عوامل هزینه و محاسبه بهای تمام شده محصولات و خدمات را بر عهده داشته با و تجزیه و تحلیل گزارشها و بررسی راههای تولید روشهای تقلیل بهای تمام شده تولیدات را بیان میکند.

اهمیت حسابداری بهای تمام شده برای چیست ؟

در واقع حسابداری صنعتی یا حسابداری بهای تمام شده یک ابزار بسیار مهم در اختیار مدیریت میباشند تا مدیران با استفاده از حسابداری صنعتی، بهای تمام شده تولیدات را محاسبه میکند و کنترل خود را بر روی هزینههای مواد، دستمزد و سایر هزینههای تولید اعمال میکند.

مدیران اگر گزارشات دقیق و صحیحی از عوامل هزینه نداشته باشند در تصمیم گیری خود در جهت افزایش تولید یا سایر تصمیم گیریها و راه انجام تصمیمات خود با مشکل مواجه خواهند شد.

کاربرد حسابداری بهای تمام شده چیست ؟

گاهی تصور میشود کاربرد حسابداری صنعتی و بهای تمام شده محدود به کارخانجات و صنایع تولیدی میباشد هرچند شاید مشهورترین کاربرد آن در این جهت باشد ولی سایر مؤسسات نیز از حسابداری بهای تمام شده بهره برده و از روشهای حسابداری بهای تمام شده در بانکها، شرکتهای بیمه عمده فروشیها ، شرکتهای حمل و نقل ، شرکتهای هواپیمایی ، دانشگاهها و بیمارستانها در جهت کارایی بیشتر استفاده میگردد.

حسابداری صنعتی

حسابداری صنعتی حوزهای از حسابداری که به چگونگی محاسبه قیمت تمام شده محصول جهت اندازه گیری موجودیتها و تعیین سود دوره و کنترل هزینهها و سایر موارد تأکید دارد.

حسابداری صنعتی طی یک فرآیند هزینهها را شناسایی ، اندازه گیری، طبقه بندی، تلخیص و جمع آوری نموده که اصطلاحاً به این فرآیند هزینه یابی اطلاق میشود.

همچنین حسابداری صنعتی سیستمی است که اطلاعات به وجود آمده تواماً در سیستم حسابداری مالی و حسابداری مدیریت مورد استفاده قرار میگیرد در حسابداری مالی هنگام تهیه صورتهای مالی اطلاعات حسابداری صنعتی تحت عنوان موجودی کالای پایان دوره مورد استفاده قرار میگیرد همچنین در سیستم مدیریت این اطلاعات در برنامه ریزی، کنترل و تصمیم گیریها مورد بهره برداری قرار میگیرد.

از آنجایی که بخشی از فرآیند سیستم حسابداری صنعتی به شناسایی هزینهها میانجامد لذا در این بخش ابتدا تعریفی از هزینه ادامة سیستمی به طبقه بندی هزینهها اشاره میشود :

حسابداری مالی تعریف ویر را از هزینه را از هزینه ارائمه نموده است:

هزینه به معنی خروج وجه نقد از یک واحد انتفاعی یا مصرف یا استهلاک دارائیهای موجود و یا افزایش بدهیها و یک واحد ترکیبی از آنها که در نتیجه اجرای فعالیتهای اصلی یا جانبی واحد تجاری، واقع و به کاهش حقوق صاحبان سهام منجر میشود اطلاق میگردد.

در حسابداری صنعتی هزینه به عنوان منابع فدا شده برای رسیدن به یک هدف خاص ، معرفی مینماید همچنین حسابداری صنعتی علاوه بر هزینههای اضافی گذشته با هزینههای برآوری و آتی . (منابعی که قرار است در آینده مصرف یا فدا شوند) نیز سر و کار دارند.

طبقه بندی هزینهها

هزینهها را میتوان به شکلهای مختلف طبقه بندی کرد که به برخی از این طبقه بندی به شرح زیر اشاره میشود :

الف) طبقه بندی هزینههای به تفکیک هزینههای مستقیم و غیر مسقتیم

هزینههای مستقیم :

به هزینههایی اطلاق میشود که میتوان آنها را به یک موضوع مشخص ارتباط دارد مانند مواد اولیه مصرف شده در یک واحد محصول .

هزینههای غیر مستقیم :

به هزینههایی اطلاق میشود که نمیتوان آنها را به یک موضوع مشخص ارتباط داد مانند هزینههای برق مصرفی در تولید محصولات .

هزینههای غیر مستقیم به علت اینکه قابلیت تخصیص به یک موضوع مشخص را ندارد. نمیتوان آنها را مشخصاً به یک موضوع ارتباط داد بلکه این هزینهها به طور عمومی و مشترک بین چندین موضوع هزینه میباشد.

هزینه های غیر مستقیم بر مبنای روشهای مختلف تسهیم به موضوعات مختلف هزینه مانند محصولات تخصیص داده میشود.

بطور خلاصه میتوان بیان نمود که هزینههای مستقیم هزینههای هستند که به راحتی قابل ردیابی و تخصیص به یک محصول اندازه گیری نمود ولی هزینههای غیر مستقیم هزینههایی است که به راحتی قابل ردیابی و تخصیص یک محصول نبوده بلکه این هزینهها باید بین محصولات یا به عبارتی موضوعات مختلف هزینه تخصیص داده شوند فرآیند تخصیص هزینههای غیر مستقیم به محصولات را غیر مستقیم و یا تخصیص هزینه اطلاق میکنند مانند هزینه برق، هزینه تعمیرات و نگهداری ماشین آلات، هزینه تأمین ماشین آلات و ... به محصولات تولید شده .

ب) طبقه بندی هزینهها براساس عناصر تشکیل دهنده محصول

1ـ هزینههای مواد مستقیم :

هزینههای مواد مستقیم به موادی اطلاق میگردد که به سهولت قابل ردیابی و تخصیص به یک واحد محصول تولید شده میباشد این مواد شکل ظاهری محصول را تشکیل داده و بدون مصرف این مواد تولید محصول غیر ممکن است، مانند هزینه چرم مصرفی در تلوید کفش و یا پارچه مصرفی در تولید پوشاک .

2ـ هزینه کار مستقیم :

حقوق و دستمزد افرادی که مستقیماً در تولید محصول نقش داشتهاند که به سهولت قابل ردیابی و تخصیص به یک واحد محصول است . مانند هزینه حقوق و دستمزد کارگران تولید.

هر نوع هزینه مستقیم دیگری نیز اگر دارای خصوصیات و ویژگیهای مواد مستقیم و کار مستقیم باشد را میتوان به آسانی به یک واحد محصول تخصیص داده مانند لوازم بسته بندی مصرفی در بسته بندیهای محصول

3ـ هزینههای سربار ساخت / هزینههای غیر مستقیم :

این هزینهها معمولاً شامل هزینههای کارخانه به استناد هزینههای مواد مستقیم و کار مستقیم میباشد به عبارتی هزینههایی که نمیتوان آنها را به سهولت به یک واحد محصول تخصیص داد و برای تخصیص این هزینهها به محصول باید از فرآیند تخصیص و تسهیم استفاده نموده مانند هزینههای مواد غیر مستقیم ، کار غیر مستقیم و سایر هزینههای ساخت . هزینههای مواد غیر مستقیم و کار غیر مستقیم مفهومی قابل هزینه مواد مستقیم و کار مستقیم را دارند . برای هزینه های غیر مستقیم میتوان به عنوان مثال هزینه چسب و یا نخ مصرفی در تلوید کنش اشاره کرده و برای هر سه کار غیر مستقیم میتوان به عنوان مثال به هزینه حقوق و مزایای سر کارگر و یا مدیر تولید و یا هزینه حقوق و مزایای انباردار ، نگهبان و ... اشاره نمود. سایر هزینههای ساخت شامل کلیه هزینههای غیر مستقیم به جز مواد غیر مستقیم و کار غیر مستقیم میباشد مانند هزینههای تعمیرات و نگهداری ماشین آلات ، هزینه بیمه ماشین آلات کارخانه، هزینه سوخت کارخانه هزینه آب و برق و تلفن کارخانه و سایر هزینههای غیر مستقیم کارخانه

به جمع هزینههای (مواد مستقیم، کار مستقیم، هزینههای سر بار ساخت) هزینههای ساخت یا هزینههای تولید و یا تمام شده تولید اطلاق میشود.

مفهوم بهای اولیه یا هزینههای اولیه : به جمع مواد مستقیم و هزینه دستمزد مستقیم، بهای اولیه یا هزینههای اولیه اطلاق میشود یعنی دو نوع هزینهای که مستقیماً قابل ردیابی در هر واحد محصول است.

هزینه تبدیل :

به جمع هزینه دستمزد مستقیم و هزینه سر بار ساخت اطلاق میشود.

ج) طبقه بندی هزینهها به دو نوع هزینههای محصول و هزینههای دوره :

هزینة محصول همان هزینه تولید و یا به عبارتی جمع هر سه هزینه مواد مستقیم، کار مستقیم و هزینههای سربار ساخت است.

هزینة دوره به کلیة هزینههایی اطلاق میشود که نتوان این هزینهها را به عنوان هزینههای محصول قلمداد نمود این هزینهها به نوعی یا دوره زمانی که طی آن واقع شدهاند ارتباط دارد و در دورة وقوع در صورت سود و زیان انعکاس مییابند این هزینهها در صورت سود و زیان تحت عنوان هزینههای عملیاتی طبقه بندی میشوند مانند هزینههای توزیع و فروش و هزینههای عمومی و اداری هزینههای دوره به عبارتی هزینههایی هستند که نه به طور مستقیم و نه به طور غیر مستقیم با تولید هیچ گونه ارتباطی ندارند.

د) طبقه بندی هزینهها براساس رفتار هزینه

در این نوع طبقه بندی موضوع از این است که هزینهها در مقابل تغییرات تولید چه رفتاری از خود نشان میدهد .

1) هزینههای ثابت 2) هزینه متغیر

1ـ هزینههای ثابت :

هزینههای ثابت هزینههایی هستند که بدون توجه به تغییرات حجم تولید در دامنة معین از تولید (دامنه مربوط) بدون تغییر هستند مانند هزینه استهلاک (روش خط مستقیم) هزینه بیمه ، هزینه اجاره ، عوارض و ...

هزینه ثابت در یک دامنة مربوط ثابت است ولی تغییرات حجم تولید هزینههای ثابت در دامنههای مختلف، تغییر میباید هزینههای ثابت در سطح تولید در یک دامنه مربوط هر اندازه تولید بیشتر باشد هزینه ثابت هر واحد کمتر خواهد بود.

هزینه ثابت هر واحد برابر است با هزینه ثابت تقسیم بر میزان تولید.

2ـ هزینههای متغیر :

هزینههای متغیر هزینههایی هستند که با توجه به متغیر در سطح تولید این گونه هزینهها نیز متغیر مییابند هزینههای متغیر در سطح کل تولید متغیر ولی در سطح هر واحد ثابت است.

طبقه بندی هزینهها برحسب رفتار هزینهها به چگونگی واکنش هزینهها در برابر تغییر در سطح فعالیت اشاره دارد به بیان دیگر مقصود از رفتار هزینهها مدلی است که براساس آن یک هزینه مشخص نسبت به تغییر در سطح فعالیت واکنش نشان میدهد.

بهای اولیه و بهای تبدیل :

بهای اولیه مستقیماً مربوط به تلولید بوده و شامل هزینههای مواد مستقیم و کار مستقیم میباشد بهای تبدیل یا هزینههای تبدیل مربوط به هزینههایی میشود که مواد مستقیم را به محصول تکمیل شده تبدیل مینماید که شامل هزینه کار مستقیم و هزینههای سربار کارخانه میشود.

انواع موجودیها در شرکتهای تولیدی

شرکتهای تولیدی دارای سه نوع موجودی به شرح زیر میباشند :

1ـ موجودی مواد اولیه :

قیمت تمام شده موادی است که در تولید مورد استفاده قرار نگرفته و در انبار موجود میباشد.

2ـ موجودی کالای در جریان ساخت :

قیمت تمام شده کالای تکمیل نشده است که شامل مواد مستقیم، کار مستقیم و سربار کارخانه میباشد.

3ـ موجودی کالای ساخته شده :

قیمت تمام شده کالای تکمیل شده است که در انبار موجود میباشد که شامل مواد مستقیم ، کار مستقیم و سربار کارخانه میباشد.

سیستمهای هزینه یابی :

نحوه جمع آوری ، انباشت و تخصیص هزینههای تولید به محصولات با توجه به نوع سیستم عملیات تولیدی میتواند مبتنی بر یکی از سیستمهای هزینه یابی و یا ترکیبی از هر دو سیستم هزینهیابی به شرح زیر میباشد :

سیستم هزینه یابی سفارش کار

سیستم هزینهیابی مرحلهای

در شرکتهایی که تولید محصولات طبق مشخصات دریافتی از مشتریان انجام میشود بکار گیری سیستم هزینه یابی سفارش کار ودر شرکتهایی که تولید محصولات به صورت انبوه و پیوسته صورت میگیرد بکارگیری سیستم هزینهیابی مرحلهای مناسب میباشد.

هر دو سیستم هزینهیابی سفارش کار و مرحلهای به سه روش زیر قابل اجرا میباشند .

هزینهیابی واقعی

هزینهیابی نرمال

هزینهیابی استاندارد

در هزینهیابی واقعی، کلیه عوامل تشکیل دهنده قیمت تمام شده محصول شامل هزینههایی است که به طور واقعی انجام شدهاند ولی در هزینهیابی نرمال، از عوامل قیمت تمام شده محصول ، هزینههای مواد مستقیم وکار مستقیم واقعی بوده ولی سربار کارخانه بصورت برآورده شده مورد استفاده قرار میگیرد.

در هزینههای استاندارد با استفاده از استانداردهای مواد مستقیم، کار مستقیم و سربار کارخانه قبل از شروع سال مالی ، قیمت تمام شده محصول محاسبه و تعیین میگردد.

هزینههای واقعی سربار کارخانه

هزینههای واقعی سربار کارخانه بصورت روزانه یا دورهای انجام و ثبت میگردد برای کنترل هزینههای سربار کارخانه، در دفتر کل از حساب کنترل سربار کارخانه استفاده میشود حساب کنترل سربار کارخانه دارای معین برای هر نوع عامل هزینه مانند استهلاک ، سوخت و روشنایی میباشد مانده حساب کنترل سرباره کارخانه یابد به جمع مانده معینهای آن مساوی باشد اصولاً در شرکتهای تولیدی برای ثبت هزینههای واقعی سربار کارخانه از کار هزینه سرابر کارخانه استفاده میکنند و برای هر دایره (تولیدی و خدماتی) کارت هزینه سربار کارخانه جداگانهای نگهداری میشود کارت هزینه سربار کارخانه معین حساب کنترل سربار کارخانه میباشد.

تسهیم هزینهه ای واقعی دوایر خدماتی به دوایر تولیدی در هزینهیابی واقعی

در صورتی که روش هزینه یابی واقعی باشد، در پایان دوره حسابداری صنعتی، هزینههای واقعی سربار کارخانه دوایر خدماتی با استفاده از یکی از روشهای مستقیم یک طرفه یا ریاضی به دوایر تولیدی تسهیم شده.

سیستم هزینهیابی مرحلهای

هزینهیابی مرحلهای سیستمی است برای اندازه گیری و گزارش قیمت تمام شده محصولات مشابهی که تولید آنها در یک سری عملیات تولیدی یکنواخت بصورت انبوه و پیوسته صورت میگیرد در هزینهیابی مرحلهای تأکید اصلی بر روی دایره یا مرکز هزینه میباشد در هر دایره یا مرکز هزینه ، عملیات تولیدی مختلفی صورت میگیرد مانند دایرة تراشکاری یا مونتاژ معمولاً یک واحد محصول از دو یا چند دایره یا مرکز هزینه عبور میکند تا به انبار کالای ساخته شده برسد و در هزینهیابی مرحلهای هزینه های تولید (مواد مستقیم ، کار مستقیم و سربار کارخانه) هر دایره به حساب موجودی کالای در جریان ساخت همان دایره منظور میشود و گزارش هزینه تولید برای هر دایره در پایان دورة زمانی معین (هفتگی یا ماهانه) تهیه میگردد نمونه صنایعی که از سیستم هزینهیابی مرحلهای استفاده میکنند عبارتند از صنایع کاغذ، فولاد و شیمیایی.

مراحل تهیه گزارش هزینه تولید

برای تهیه گزارش تولید باید پنج مرحله کار به شرح زیر صورت گیرد:

1. تهیه جدول مقدار تولید

2. محاسبه مقدار تولید برچسب معادل آحاد تکمیل

3. خلاصه کردن جمع هزینههای قابل تخصیص که شامل قیمت تمام شده موجودی کالای در جریان ساخت اول دوره و هزینههای انجام یافته طی دوره (مواد مستقیم، کار مستقیم، سربار کارخانه) میباشد.

4. محاسبه قیمت تمام شده یک واحد

5. محاسبه قیمت تمام شده واحدهای تکمیل شده و قیمت تمام شده موجودی کالای در جریان ساخت پایان دوره

معادل آحاد تکمیل شده

مفهوم معادل آحاد تکمیل شده اساس هزینهیابی مرحلهای میباشد در اکثر موارد بر روی کلیه واحدهایی که طی دورة عملیات تولیدی بر روی آنها صورت میگیرد تکمیل نمیگردد بدین معنی که بعضی از آنها در پایان دوره تکمیل نشده باقی میمانند در این گونه موارد بخشی از هزینههای تولید باید به واحدهای در جریان ساخت پایان دوره تخصیص یابد بنابراین جهت تعیین قیمت تمام شده یک واحد جمع هزینههای تولید را نباید فقط بر روی واحدهای تکمیل شده تقسیم نمود بلکه واحدهای تکمیل نشده در پایان دوره نیز بایستی در محاسبات منظور گردد بدین منظور باید واحدهای در جریان ساخت پایان دوره را برحسب واحدهای تکمیل شده بیان نمود قبل از محاسبه آحاد تکمیل شده درجه تکمیل موجودی کالای در جریان ساخت باید تعیین گردد در بعضی از صنایع انجام این کار ایجاد اشکال نمینماید اما در صنایعی که امکان تعیین درجه تکمیل موجودی کالای در جریان ساخت نباشد آن را باید برآورد نمود.

انواع گزارشهای درون سازمانی و برون سازمانی کدامند و توسط چه واحدهایی تهیه میشوند

گزارشهای درون سازمانی در مؤسسات تولیدی توسط واحد حسابداری بهای تمام شده تهیه میگردد و معمولاً هر ماه این گزارشات براساس نیاز مدیران تهیه میشوند تا در اختیار آنها قرار گیرد. عمدهترین گزارشات درون سازمانی در مؤسسات تولیدی به صورت زیر میتوان نوشت .

1) گزارش مصرف مواد

2) گزارش بهای تمام شده کالای ساخته شده

3) گزارش اوقاف تلف شده

4) گزارش کالای در جریان ساخت

5) گزارش ضایعات

6) گزارش خرید

7) گزارش روش

8) سایر گزارشات مورد استفاده مدیریت

گزارشهای برون سازمانی در مؤسسات تولیدی توسط دایره حسابداری تهیه میشود این گزارشها با توجه به اینکه مورد استفاده اشخاص حقیقی و حقوقی همچون دولت، بانکها، سرمایه گذاران و ... که قبلاً توضیح داده شدند میباشند باید براساس استانداردهای حسابداری و اصول پذیرفته شده حسابداری تهیه گردند تا قابلیت مقایسه داشته و قابل اتکاء باشند عمدهترین این گزارشها بصورت زیر میباشد.

1) گزارش بهای تمام شده کالای فروش رفته

2) گزارش سود و زیان

3) ترازنامه

4) گردش جریانات نقدی

5) گزارش تقسیم سود

گزارشات برون سازمانی در مؤسسات تولیدی

1ـ گزارش(جدول)بهایتمامشدهکالایفروشروزچیست؟

برای آنکه گزارشهای درون سازمانی و برون سازمانی را بهتر بشناسید ابتدا گزارش بهای تمام شده کالای فروش رفته را که یک گزارش برون سازمانی میباشد بررسی مینماییم چرا که در مبحث حسابداری مؤسسات بازرگانی نیز تا حدودی و به شکل دیگر با آن آشنا شدهاید . در مبحث قبل اشاره شد بهای تمام شده کالای فروش رفته از 5 بخش تشکیل شده است.

1. بخش مواد مستقیم

2. دستمزد مستقیم

3. سربار

4. بخش کالای در جریان ساخت

5. بخش کالای ساخته شده

فرآیند تخصیص و تسهیم هزینههای سربار

1. آشنایی با تسهیم اولیه و ثانویه سربار و روشهای تسهیم ثانویه سربار

2. تشریح فرآیند تسهیم ثانویه سربار به روش مستقیم

3. تشریح فرآیند تسهیم ثانویه سربار به روش یک طرفه

4. تشریح فرآیند تسهیم ثانویه سربار به روش ریاضی

5. آشنایی با هزینه بر مبنای فعالیت ABC

آشنایی با تسهیم اولیه و ثانویه سربار و روشهای تسهیم ثانویه سربار

تسهیم اولیه و ثانویه سربار :

منظور از تسهیم اولیه این است که هزینههای سربار به تفکیک دوایر خدماتی و تولیدی ردیابی، شناسایی و بدهکار حساب دایره مربوطه (مرکز هزینه) ثبت و انباشته شود.

ولی در تسهیم ثانویه، هزینههای سربار انباشته شده و در مراکز هزینه دوایر خدماتی کارخانه بر مبنای مشخص . معین و با استفاده از روشهای مناسب، به مراکز هزینه دوایر تولید منتقل میگردند.

عمل انتقال این هزینه از دوایر خدماتی به دوایر تولیدی را اصطلاحاً تسهیم ثانویه مینامند .

مبانی تسهیم ثانویه سربار

برای تسهیم ثانویه سربار دو کار اساسی باید صورت گیرد.

1. نخست اینکه مبانی مناسب برای انتقال هزینه از دوایر خدماتی به دوایر تولیدی انتخاب گردد.

2. روش مناسب برای تسهیم ثانویه انتخاب شود.

برخی از مناسبترین مبناها از نظر تسهیم ثانویه، به شرح زیر ارائه میشود.

دوایر خدماتی مبنای مناسب جهت تسهیم هزینه

کارگزینی تعداد کارکنان

حسابداری ساعات کارکنان

تعمیرات و نگهداری ساعات کار ماشین

تعمیرات ساختمان سطح زیر بنا

انبار تعداد حواله / هزینه مواد

رستوران تعداد کارکنان

بهداری تعداد کارکنان

نگهبانی سطح زیربنا

کنترل کیفی تعداد / مقدار محصول

سربار پیش بینی شده

به دلیل اینکه هنگام محاسبههای تمام شده محصول تولید شده اطلاعات مربوط به سر واقعی کامل نیست چرا که برخی از اقلام سربار ماهیتاً در پایان سال مالی ثبت میشوند و برخی نیز هنگام تحمل هزینه مورد ثبت قرار میگیرند و لذا ممکن است تا مقطعی که قیمت تمام شده محصول مورد محاسبه قرار میگیرد اطلاعات مربوط به سربار واقعی همگی ثبت نشده باشد لذا برای رفع این معضل از نرخ از بیش تعیین شده سربار (نرخ جذب سربار) استفاده میشود این نرخ کسری است که صورت آن سربار برآوری و مخرج آن را مبنای جذب سربار مشخص میسازد مبنای جذب سربار میتواند ساعات کار مستقیم ، ساعات کار ماشین، هزینه مواد مستقیم و هزینه کار مستقیم و .... باشد .

هنگامی که مبنای جذب سربار هزینه مواد مستقیم و هزینه کار باشد نرخ جذب سربار به درصد بیان می گردد (حاصل کسر حزب در 100 میشود)

برای تعیین سربار جذب شده، مبنای جذب سربار هر آن چیزی که تعیین شده باشد بایستی مقدار واقعی آن را در سفارش مورد نظر انتخاب و نرخ محاسبه شده در آن ضرب گردد تا مبلغ سربار جذب شده جهت صددرصد محاسبه شود.

مفهوم اضافه کسر جذب سربار

در صورتی که مانده حساب کنترل سر بار در پایان سال مالی و اداری مانده بدهکار باشد مفهوم کسر جذب سربار است در غیر این صورت مفهوم اضافه جذب سربار میباشد .

به عبارتی

اضافه جذب سربار > سربار مالیاتی > سربار جذب شده

کسر جذب سربار > سربار واقعی > سربار جذب شده

عنوان هزینه مبنای تسهیم

اجاره کارخانه سطح زیربنا

استهلاک ساختمان سطح زیربنا

حرارت سطح زیربنا

سرپرستی تعداد کارکنان

تلفن و تلگراف تعداد مکالمات ، تعداد کارکنان

برق کیلووات ساعت

آب سطح زیر بنا

روشهای تسهیم ثانویه سربار

1ـ روش مستقیم :